唐石峻财富体验 #43 TCEHY 腾讯是一个无脑的Bet?

2024年12月05日 | 唐石峻

唐石峻财富体验 #43 TCEHY 腾讯是一个无脑的Bet?

欢迎阅读这期唐石峻财富体验,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

申明:

我的研究,旨在给投资人提供我个人的分析成果

所有投资都有风险,在进行任何投资前,请记得做好详细研究

TCEHY 腾讯是一个无脑的Bet?

$TCEHY 腾讯是一个无脑的Bet?

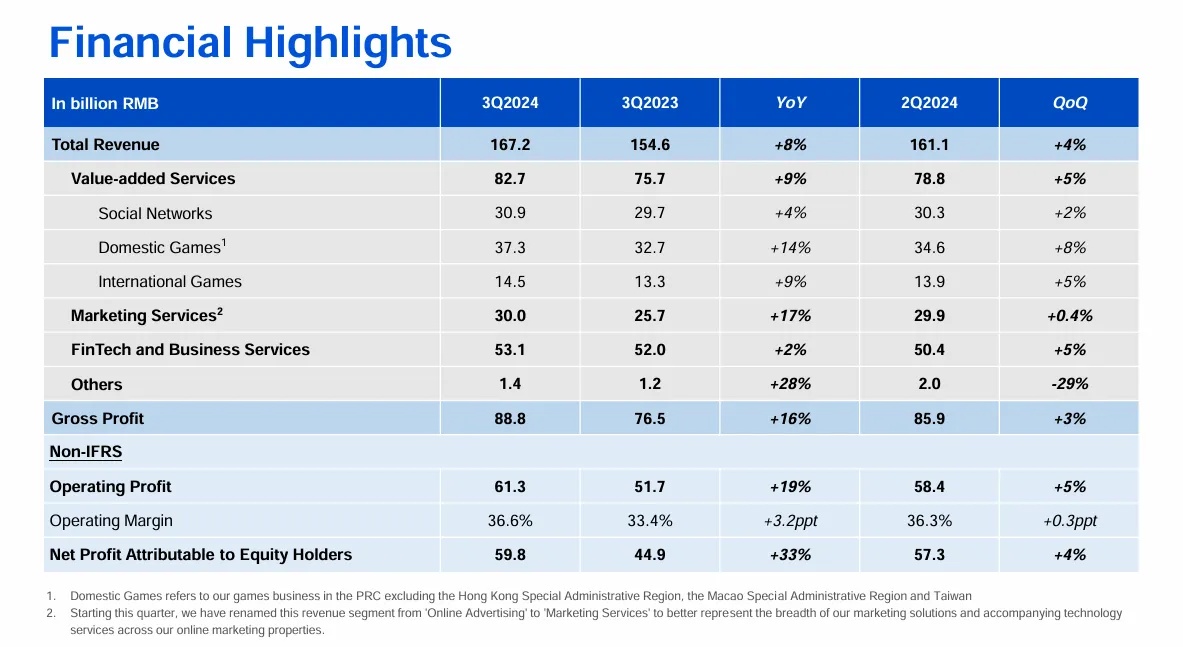

腾讯是我持有很长时间的一家公司,它也是处在我的能力圈中心的公司之一。腾讯的业务很好理解,主要分为游戏,广告,和金融服务3个部门,其中营收一半来自游戏业务,20%来自广告,30%来自金融服务(微信)。

腾讯是全世界游戏界的一哥,它在游戏界的地位,毋庸置疑,是觉得主导。腾讯的游戏投资组合,可以说有着坚不可摧的护城河,它的策略也可以说是独领风骚,主打一个:0创新,全靠买。稍微举几个例子,英雄联盟背后的公司拳头(Riot Games)其实就是腾讯100%控股的,Epic Games(虚拟引擎)腾讯控股40%,SuperCell(部落冲突,荒野乱斗)同样腾讯控股84.3%。Grinding Gear Games (POE) 腾讯控股80%,等等等等。腾讯在国内还有王者荣耀这种现象级的游戏大IP,再来,腾旭还代理众多韩国网游,比如Lost Ark等等。我介绍的还只是腾讯游戏组合的冰山一角,在游戏界,腾讯的护城河可谓是又宽又深,基本上没有太多公司能够挑战它,即便是微软,亚马逊,索尼,苹果,等一众大佬,也难以望其项背。

而腾讯最独特的地方是,它不仅仅是全球游戏界的一哥,它在中国还有Super App:微信。微信究竟有多牛,对中国老百姓多重要,相信我压根就不需要做任何解释。虽然这一块业务增长已经趋于缓慢,但是利润率很高,相对CAPEX投入并不高。

再来,就得谈到腾讯的广告业务。目前虽然只占总营收20%,但是这个部门增长是最快的,同比增长有17%。这块业务是我持续看好的一块业务。腾讯在游戏和社交平台上都有着得天独厚的优势,它的客户是中国每一个人,如果它能够借鉴META和Google的系统,开发更精准的广告投放,这块业务只会越来越多。

财报数据一页概览:

-财务健康,现金可以直接还清借款

-ROIC 表现一般

-营收刷新新高

-经营利润刷新新高,利润率有31.60%

-CAPEX不算太大,占FCF 20.98%

-SBC派发也不大

-公司大力回购股份

腾讯在我的打分体系中,可以打到80.25分。它是唯一一家在我的打分体系中能打到80分以上的中概股。除开流通股回购力度不是特别大之外,没有任何短板,盈利能力上表现也是相当出色。腾讯在CAPEX上也不是很夸张,不像其他巨头们,动不动就是10几个Billion,几十个Billion美元。最近12个月,腾讯开始大力回购股份,流通股也是肉眼可见地降低,看来公司管理层也开始注重股东长期利益了,这也是很对我胃口的一点。

我持有腾讯的仓位,我年轻的时候也是骨灰级游戏玩家,所以对腾讯的护城河,我很有体会。未来我也是长期看好腾讯的发展,因为腾讯这家公司的业务是在是无可挑剔,而且它很低调,从不搞事情,旗下很多游戏如果你不深挖,你根本就意识不到其实是腾讯家的。

WBD 华纳终于要翻身了?

WBD 华纳终于要翻身了?

华纳最近3个月已经涨了49.77%了,这家老牌影视+流媒体巨头,终于要翻身做主人了?我在$7一股的时候,建仓过华纳,但是最近在$10附近清仓了。华纳目前的业务很好理解,它有自己的流媒体平台 MAX,同时华纳还有着自己传奇版的电影工作室。华纳工作室之前取得过辉煌的成就,旗下大IP无数,比如DC宇宙,哈利波特,魔戒,黑客帝国,芭比,等等。

时至今日,传统电影工作室似乎成为了越来越费力不讨好的生意,反而订阅式的流媒体服务,成为了最能吸金的业务模式。在流媒体上,华纳明显落后于竞争者们了。现在流媒体界的一哥是Netflix,二哥是亚马逊,老三是迪士尼,华纳旗下MAX只能排到老四。我跟踪华纳已经很长时间了,管理层也是明显意识到了流媒体的重要性,也能看出华纳在流媒体上也是下了很大的功夫。

财报数据一页概览:

-财务仍然很堪忧,借款较上个季度下降不多,虽然仍然还了700M

-ROIC表现很差

-营收有所缩水

-经营利润仍然是亏损

-现金流缩水也是比较明显

-CAPEX投入不大

-SBC占比也很低

-借款偿还速度也开始减缓了

在我的打分体系中,华纳只能打到56.25分,在我分析过的所有公司中,它的得分算是很低的了。公司ROIC表现很差,不擅长创造自由现金流,经营利润上也是比较挣扎,直至最新季度,公司仍然报告了亏损。所以,这是一家很多0鸡蛋加持的公司。

之前我之所以建仓华纳,其实理由很简单,华纳是老牌影视巨头,旗下有众多经典IP,再加上,还有巨型流媒体平台MAX,用户已经突破了100M,同时华纳的股价打了很大的折扣。我也意识到,投资华纳的风险,首先,华纳从AT&T分离出来之后,有着巨额的借款,最多的时候有 $52B 美元,以至于这两年还清借款成为了公司财报的主旋律。所以,公司的自由现金流显得非常重要,因为换借款的钱就是从自由现金流中支出的。我建仓的时候,公司自由现金流刷新新高,公司已经把借款从 $52B削减到 $42B。似乎一切都在朝着好的方向进发。

但是,公司近两个季度,特别是最新季度,无论管理层怎么Sugar Coat,我认为表现实在是令人失望。首先,公司营收继续缩水,经营利润仍然是负值,仍然没有实现盈利。其次,自由现金流继续缩水,和管理层吹嘘的强劲表现截然相反,以至于我给华纳的估值从2个季度钱的 $30 一股,已经掉到了 $20一股。华纳现在股价才 $10,所以,现在华纳仍然有很大的安全边际,但是华纳一天不赚钱,自由现金流可能会越来越少,所以估值也可能会继续降低。华纳偿还借款的速度越来越慢,最新季度总借款只降低了不到 $700M。最后,华纳工作室这个季度的的电影又全部扑街了。

这种种迹象,都让我不安,而我不喜欢令我不安的投资。正如我的偶像查理芒格所说的,他不喜欢投资电影业,因为他认为电影业的公司波动太大,很难预计未来表现。所以,我清掉了华纳,把资金用来配置到更好的选择上了。

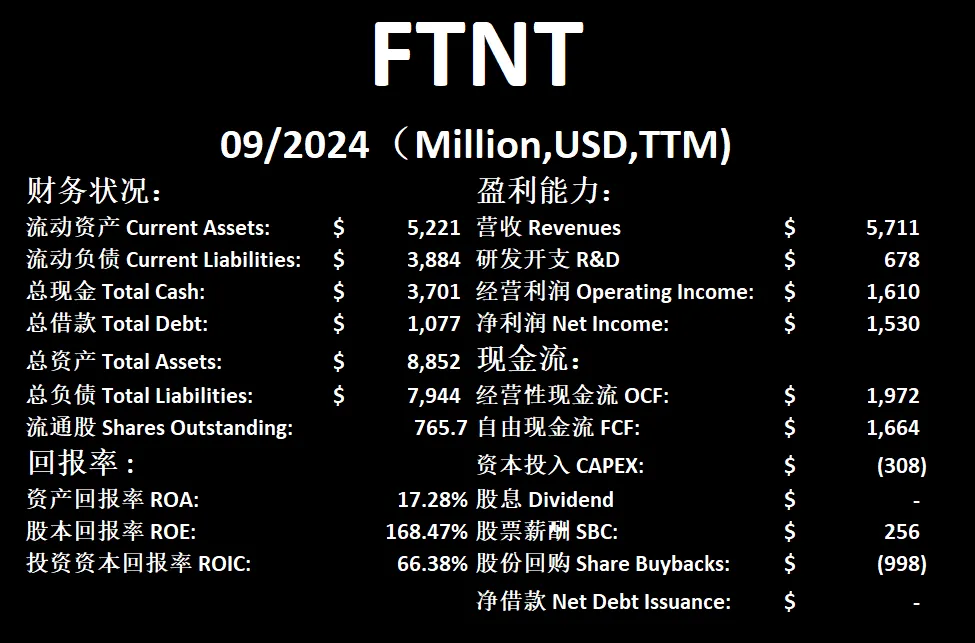

FTNT 似乎没人可以阻挡这家网络安全公司了

$FTNT Fortinet 1年以来已经涨了127.99%了,翻了2.3倍。

FTNT(飞塔)是网络安全(Cyber Security)界的四大天王之一,和Cisco, PANW, CRWD一起瓜分了绝大部分市场份额。它主要给用户提供广泛的网络安全解决方案,包括旗舰产品飞塔防火墙,入侵防御系统,终端安全,以及安全接入服务等等。我比较喜欢的一点是,它的业务模型也是订阅式的,这也保证了它可以持续不断地产生现金流。

在四大天王中,PANW和FTNT有多项业务重叠,可以说他两是直接竞争对手。PANW也是我很喜欢的一家公司,并且目前来看,这两家公司竞争激烈,齐头并进,很难判断谁强过谁,两家增长势头都很猛。FTNT在防火墙市场,目前处于龙头地位,飞塔防火墙也是被誉为行业最佳。

虽然防火墙,网络安全并不是新兴产业,但是,目前这些行业巨头们都是最近几年才崛起的公司。随着云服务,和AI相关业务爆发式的增长,网络安全似乎越来越重要。市场也是逐渐意识到这一点,不管你是云服务或者AI服务的提供商,还是最终消费者,你都得使用网络安全服务。如果把云服务和AI相关业务比作一座大金矿的话,网络安全公司就是在这座金矿中卖给你铲子和推车的公司。

财报数据一页概览:

-财务健康,现金是借款的3倍

-ROIC表现夸张,66.38%简直亮瞎眼

-营收刷新新高

-经营利润刷新新高,利润率有28.19%

-R&D投资较大

-CAPEX投入不算大

-SBC派发不算高

在我的打分体系中,FTNT可以打到83.75分,和PANW一样,都属于基本面几乎无敌的存在。公司没有任何短板,唯一可以诟病的是R&D投入稍微有点高,SBC派发也是稍微有点高。除开这两点之外,公司盈利能力增长迅速,各项客观分几乎都是满分。假如我主观分再多给几分,可能公司能打到85分左右。

目前FTNT还不属于我能力圈的公司,我对公司认知不深,对其护城河也是没有太多研究。目前网络安全板块也是备受市场青睐,不过目前处在美股大牛市行情中,似乎很少有什么板块不涨。每当牛市横行,似乎随便买什么都涨的时候,我越是提醒自己,公开股权市场是一个周期性的市场,没有任何股票是一根直线只涨不跌的。在FOMO情绪主宰的市场中,对像我这样的价值投资人而言,是很大的挑战,即便是我,也要时刻提醒自己,坚持自己投资策略,投资决策不要受到影响。

FTNT我还是很感兴趣的,不过,目前来说我还是需要更深入的研究它。目前它的股价也是刚刷新历史新高,短期内,市场可能也不会提供太多打折的机会。

寻找隐藏的1倍PE股

印度股神Mohnish Pabrai 最近一次演讲让我很受启发。他把投资原则形象地比喻成了上帝给人们的10条诫命,其中有一条引起了我浓厚的兴趣。Mohnish的这条诫命提到:Thou shall look for hidden PE of 1 Stocks。Mohnish很喜欢买打折的股票,他最喜欢寻找投资机会的池子,用他自己的话来形容:The PE of 1s。1倍PE,这个概念很好理解,一家公司的市值假如就是他一年的净利,你持有它一年,就把钱赚回来了。持有2年,你不就翻倍了?

但是,Mohnish这条诫命却说要寻找隐藏的1倍PE股票。这一点怎么理解呢?Mohnish提到,你如果用股票刷选器,把全世界PE全部是1的股票都放在屏幕上,你可能还是会得到1000多家公司。究竟投资哪一家任然犹如大海捞针,任然是一个难题。每家1倍PE的股票都有一层迷雾环绕着它,你要具备博拨开迷雾的能力,才能寻找到真正值得投资的股票。如果你经过仔细的研究和分析,对公司未来的现金流能够有较高信心的预判,这道题就很简单了,买进去,只要公司净利没有断崖式的跳水,你持有1年就能回本,1年之后,全是回报。

Mohnish 的确也有过用1~2倍PE,获得7~10倍回报的投资案例。比如2012年的时候Mohnish投资了Chrysler,当时Chrysler Forward PE是2倍,股价低于每股$5,但是其中1/3是公司手里现金,并且管理层预计未来EPS将会超过$5。按照Mohnish的诫命,这就是一家典型的隐藏1倍PE股票,甚至于,由于公司手里有很大的现金比例,这是一只潜在不到1倍PE的股票。最终结果,毫无疑问是令Mohnish满意的,Chrysler被收购时,Mohnish的投资翻了7~8倍。

我认同Mohnish的观点,但是,他的这套投资策略,有一点让我不安的地方。公司的股价不会随随便便就跌到1倍PE,之所以公司股价大幅下跌,肯定是有原因的,就好比Mohnish形容的迷雾。拨开迷雾看清1倍PE公司本质的能力,不是人类与生俱来的能力,更不是你能轻易获取的能力。我马上就混迹金融市场10年了,我自认为,我仍然不具备这个能力。我从来都没有投资过1倍PE,或者隐藏1倍PE的股票。我投资过个位数PE的,但是那些1倍PE股票仍然会令我不安,因为它们不在我的能力圈范围内。可能我的能力圈还是太窄了,这也有可能是为什么很多大年,老年投资人反而投资更加飘逸的原因,因为他们懂得比我多,能力圈比我大。不过,Mohnish这条诫命的逻辑是很清晰的,假如你的投资Thesis成立,用屁股都能想到,这种投资一定会带来非凡的回报。

探索发掘股票内在价值是每个成功的投资人必须要学会的技能,但是1倍PE的股票,可能投资风险是很大的。如果,你能在未来遇到如此好的隐藏1倍PE股,并且它还是你能力圈内的公司,你一定要下重注。不过,你并不是一定要这样投资才能积累财富,你也可以投资市值暂时被低估,有15%以上的安全边际,虽然有10~20倍PE,但是未来增长空间很大,可以提供10~15%的CAGR,10年后铁定不会倒闭的公司。我认为,后者可能是更适合普通投资人的投资策略。

你要做多,不要做空。

你要做多,不要做空。

即便你从来没有参与过公开股权市场,相信你也多多少少听说过“大空头”这个说法。好莱坞拍了很多经典的影视作品,都或多或少涉及到这个概念,其中最经典一步电影,就是以超级投资人Michael Burry为原型创作的,和书同名的电影《世纪大空头》。一个才华横溢的年轻投资人,笃定了房地产市场将会崩盘,于是ALL IN CDS (Credit Default Swap) 千金一掷,豪赌人生,最终赚得彭满钵满,实现阶级飞升。这个故事的确是令人羡慕。

然而,如果你认为做空交易是普通人参与公开股权市场的基本操作,你可能会输得很惨。我再举两个例子,第一个例子就是超级投资人Bill Ackman做空Herbalife。他于2012年12月开始做空,做空了10亿美元的头寸。虽然他对这一做空决策信心十足,Herbalife也的确是在进行一场金字塔庞氏骗局,但是他却没算到老对手Carl Icahn会在这个时间节点突然和他作对力挺Herbalife。结果Bill Ackman历时5年,赔了至少5亿美元,纷纷平仓离场。第二例子,就是老虎基金的传奇创始人,Julian Robertson。他在90年代已然嗅到了互联网泡沫越演越盛,似乎马上就要被刺破了。于是在1999年的时候,他大举做空那些毫无盈利能力,但是股价却被市场疯狂抬高的互联网公司股票。然而,由于当时正值互联网泡沫的顶峰,投资人的热情也来到了最高温,老虎基金做空的公司股价越涨越高,最终,2000年3月,由于没法继续承受损失,Robertson宣布关闭了老虎基金。令人讽刺的是,就在老虎基金倒闭后不久,互联网泡沫破裂,老虎基金做空的那些股票基本上都归零了。Robertson猜对了结局,但是没猜对过程。

上面举的这两个例子验证了,即便你是对的,你也未必能在做空交易中赚到钱,反而,你有可能一招棋错,直接暴雷。如果你还是不信服,认为做空仍然是值得保留投资选项,接下来我要提到的,可能会颠覆你的认知。Celsius 是最近2年炽手可热的美股明星。它从2023年3月,到2024年3月,1年时间,暴涨了272.41%,翻了3.72倍。股价从$26美元涨到了最高$99.62美元。假如你投了10,000美元,这笔钱1年时间已经变成了37,200美元。然而,显然今年3月份的时候,市场对Celsius的定价过高了,此后Celsius只花了177天,差不多一半的时间,股价又重新跌倒了$26美元,假如你在$99.62美元的峰值,通过你敏锐的洞察力,看出Celsius的股价虚高,马上就要崩盘,所以你果断做空价值$10,000的头寸。到目前为止,股价回到了原点,你却只赚了74.2%,你的头寸翻了不到2倍,这笔钱也仅仅只有 $17,420。这个差距好像也不是很夸张对吧,我们再举一个例子,过去25年中,Monster毫无疑问是绝对的王者,它的股价涨了140,259.93%,假如你1999年的时候投了$10,000的Monster,这1万美金现在价值1400万美元,假设现在Monster突然暴雷归零,而你成功地在峰值做空了价值1万美金的头寸,即便Monster归零, 你的1万美金仅仅变成了2万美金。1400万和2万的差距,相信不显而喻了吧。

巴菲特曾经不止一次表示,投资人要做一个Net Buyer(买家),而不是Net Seller(卖家)。老巴很明显就看得很透,因为做空最多赚100%,但是亏起来无限亏。股票的价格最低就是归零,而从理论上来说,只要一直有人买,股价可以无限上涨。

总结

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见