唐石峻财富体验 #44 META 我翻了3.5倍的股票

2024年12月13日 | 唐石峻

唐石峻财富体验 #44 META 我翻了3.5倍的股票

欢迎阅读这期唐石峻财富体验,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

申明:

我的研究,旨在给投资人提供我个人的分析成果

所有投资都有风险,在进行任何投资前,请记得做好详细研究

META 我翻了3.5倍的股票

META 我翻了3.5倍的股票,META未来还会一直涨么?

又到了每90天一次的META解读环节。META是一家巨型航母级别的IT公司,它的的业务模型很好理解。首先,公司旗下有社交媒体4大天王:Facebook,Instagram,WhatsApp,以及Threads,META利用庞大的用户基础,以及精准的用户数据,帮助企业和商户投放定向广告,META的广告营收收入仍然占总营收绝对大头,有90%以上。其次,META积极大力投资元宇宙VR和AR技术,旨在构建一个沉浸式的虚拟世界,这个部门就是META旗下的Reality Lab,也是之前META一直被诟病,导致股价大跌的部门,不过META似乎最近没有继续大力宣传该部门,虽然仍然不断烧钱,却不赚钱。最后就是META旗下的AI:Llama,目前Llama 4目前正在研发中,有望明年推出。

Llama就是META家的大型语言模型,并且Llama是开源式的,也就是说任何人都可以使用Llama来开发自主的语言模型,这一点上,我认为META是很有远见的,因为Llama是开源的,所以吸引了全球的开发者和研究人员参与到模型的改进和创新中。其次,通过Llama,META拓展了自己在AI领域的影响力,可能成为未来行业标准,进一步巩固自己的市场地位。虽然Llama暂时不赚钱,但是未来META还是可以通过增值服务,云服务,数据服务,以及生态系统衍生收益来实现盈利,所以,也算得上是放长线,钓大鱼。

财报数据一页概览

-财务健康,现金可以直接还清借款,绰绰有余

-ROIC表现亮眼

-营收刷新新高

-经营利润刷新新高,利润率有41.61%,这个利润率有点吓人

-CAPEX巨大

-SBC派发力度也很大

在我的打分系统中,META可以打到77.25分,即便在7巨头中,也算是佼佼者。公司盈利能力增长特别快,不过短板也很明显。CAPEX巨大,R&D科研开支同样巨大,SBC派发巨大,这三点基本上得不到分。除开这3点之外,公司基本上可以用表现优异来形容,得分非常高,特别是公司非常善于创造自由现金流,5年来FCF的CAGR很夸张。

META属于我能力圈中心的公司,我也持有META的仓位,并且META是目前我的回报最高的公司,截至目前为止,已经给我带来了250%的回报,翻了3.5倍。META本身的社交平台家族拥有坚不可摧的护城河,并且利润非常高, 非常善于创造现金流。这也是为什么META能够烧这么多钱发展元宇宙和AI数据中心的原因。META本身的业务未来仍然有不小的增长空间,并且,未来的发展还有2个催化剂,元宇宙,和云计算。我认为META在未来很长一段时间都会是所属市场主要的玩家。

INTC 英特尔时至今日,还有救么?

$INTC 13年老CEO Pat Gelsinger退休了。

Pat是曾被誉为将带领Intel打翻身仗的男人,时至今日,Intel还有救么?

Intel曾经是全球芯片之王,其垄断地位简直是羡煞旁人,很长一段时间,全世界的投资人都认为Intel拥有着坚不可摧的护城河。

可是,谁也没想到,就是这样一家近乎无敌的公司,居然也在短短3年间被攻陷,溃败只能用一泻千里来形容。

2021年4月,Intel股价刷新历史新高,财报一如既往的稳,股息越来越高,似乎生意如履平地。

然而,在看似平静的表象下,其实已经暗潮汹涌。

随着美股进入熊市,以及AI大风口来袭,Intel突然发现,自己引以为傲的护城河居然出现了缺口,台积电,ASML,和英伟达已经长驱直入,自己的个人电脑芯片,在大AI时代,已经没有竞争力了。

Intel最大的问题是,它任然没有可以适配数据中心的芯片,以至于它落后得越来越多,损失了很多客户。

另一个给Intel致命一击的公司,是AMD。

Believe or not,正是这家早个5~6年,还只是Intel个人电脑芯片的低配便宜版本的AMD Ryzen系列芯片,现在已经从性能和品质上超越Intel了。

2020年,Intel宣布7nm工艺再次延迟,同时竞争对手已经实现了量产5nm芯片,成为了苹果和AMD的芯片提供商。

2022年,随着台积电开始突破3nm制程,Intel已经可以说是已经杯水车薪,彻底丧失了竞争力。

高通,苹果等巨头已经我完全依赖台积电,Intel在芯片代工市场一败涂地。

然而,Intel之所以会闹到如今的地步,可以说,只能怪自己太自负了。

ASML和台积电都是始于80年代的小老弟,很长一段时间,大概20多年,他两都只能跟着Intel屁股背后捡些残羹剩饭吃。

转折点,出现在2012年,这年ASML开始研究极紫外光刻技术(EUV)。

Intel显然低估了EUV技术的重要性,其实站在Intel的角度上来看,也是可以理解的,自家的193nm沉浸式光刻技术已经炉火纯青,钱赚到数都数不完,为什么要冒险投入大量的CAPEX到这个EUV一个看似虚无缥缈的技术上呢?

和Intel截然相反的,是台积电,张忠谋看出了EUV的潜力,直接ALL IN EUV。

时至今日,显然张忠谋很有远见的,台积电也是成功掀翻了Intel的王朝,成为了全球芯片代工市场的龙头。

财报数据一页概览:

-财务堪忧,公司亏损的同时,$50B借款似乎很难还清

-ROIC目前是负的,简直惨不忍睹

-营收缩水

-R&D开支巨大

-公司已经亏损好几个季度了,最近公司报告了更大的亏损

-公司12个月自由现金流亏损了 $15B

-公司决定停止派发股息

-SBC派发仍然巨大

在我的打分体系中,目前Intel只能打到19分,70分的客观财报表现分中,它只得了1分,差点被剃光头。

我认为它是我能力圈的公司,而且,我的电脑里还是Intel的芯片。

但是Intel目前的情况,用一台糊涂来形容它,都有点高估它了。

经营亏损已经刷新历史,自由现金流已经连续亏损10个季度了,公司停止派发股息,ROIC已经程负值,借款越来越高,公司开始增发流通股。

公司借款已经来到了$50B,每年亏$15B的FCF,似乎还款无望。

种种迹象表明,Intel已经来到了生死存亡的时刻,入伙继续按照这个势头发展下去,可能剩下的日子不多了。

UBER 越战越勇了?

$UBER 似乎越战越勇了。

自从5个季度前首次报告盈利,Uber的表现似乎已经坐上了高速快车。我跟踪Uber已经有好几年了,刚开始,我是不信服的,我一直认为Uber的业务没法实现盈利。显然,市场恨恨地打了我的脸,Uber不但实现了盈利,而且似乎越做越好,自从5个季度前Uber首次实现盈利,也是逐渐吸引了我的注意力。

Uber的业务其实非常好理解,和大多数IT巨头相比,甚至更简单。Uber它就2个业务,出行,和配送。而且,它自己不负责出行和配送,而是全世界和Uber签署合同的司机。它甚至连自己的车队都没有,车都是司机自己提供。它做的事情,其实可以被理解为介于消费者,司机,和商户之间的桥梁,用过它多年开发的软件系统,实现自动化的分配订单,计算最佳行程,计算最佳司机选择,根据实时需求计算合理定价。这件事说起来似乎很简单,其实,一点也不简单。如何派发奖励,让高峰期能够在路上拥有足够多的司机来消化高订单需求的时期,如何计算最有效率的行程,如何在满足各方利益的同时,还能保证自己的利润,这都是非常精细,非常复杂的数据模型。

我也是慢慢意识到,Uber最有价值的,就是它的积累的数据和它经过多年研发的系统。我举一个简单的例子,我注意到Uber Map会比Google Map更加精准,它知道更多近路,就像一个熟知片区的老出租车司机,可以通过很多小路,来有效减少行程。另外我还注意,Uber Map会实时显示任何地段的限速,并且,不单单显示限速,还会显示Uber司机目前的时速,如果司机超速,Uber Map会时时提醒。我坐Uber时注意到的这两点,就让我意识到,Uber的系统明显比Google要领先很多。因为我自己开车的时候,使用的是Google Map,即便我打开了提示限速选项,我发现也是时有时无,并且一点也不精准。难怪Google旗下Waymo放着自己家的Google Map不用,也要和Uber合作,因为Google自己也意识到,在导航数据领域,Uber比自己强。

财报数据一页概览

-财务健康,现金+FCF偿还借款没有压力

-ROIC 变现一般

-营收刷新新高

-经营利润刷新新高,利润率为6.39%

-R&D开支巨大

-公司几乎没有任何CAPEX

-SBC派发也很大

在我的打分体系中,Uber可以打到73.5分,分数不低了。公司缺点也是很明显,流通股一直在增加,R&D投入巨大,SBC派发巨大,这3项都是0分。但是,公司盈利能力项目上,基本上都是满分。总的来说,Uber的基本面呈上升趋势,并且,加上之前各项数据都是负值的时期,已经保持一段时间了。

我认为Uber属于我能力圈的公司,我对它的业务有较深的理解。它通过之前一直砍自己,已经在所属领域实现了垄断的局面。现在它也是不断精进自己的系统,打个比方,就像不断挤出奶牛最后一滴牛奶一样,不断压榨商户,司机和消费者。但是呢,它也知道这个度,总是能在你能接受的范围内,把事情做到位。目前公司股价谈不上贵,但是也没有提供较大安全边际。我未来也是持续看好它,如果市场肯给机会,我应该会优先考虑。

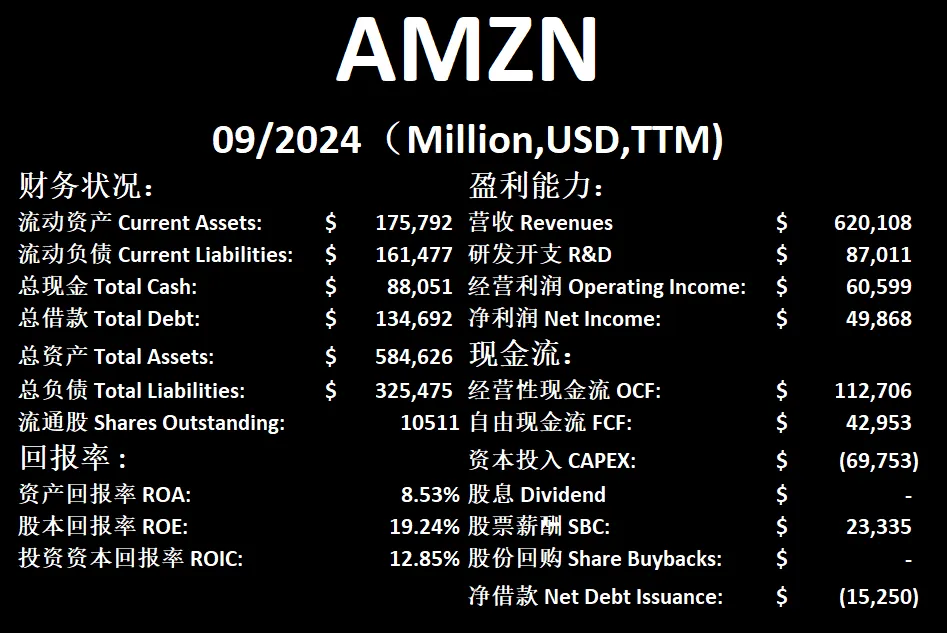

$AMZN 亚马逊也是AI主要玩家?

$AMZN 亚马逊也是AI主要玩家?

最近亚马逊终于站上了每股$200,很长一段时间,亚马逊一直被投资人诟病,投资人认为它没赶上AI这波风口,现在已经远远被甩开了。但是,在最新财报之后,大家猜意识到,似乎亚马逊从未缺席,并且一直在铆足了劲冲刺。

财报会议上,CEO Jassy很谦虚地调侃道,“你们知道的,我们(亚马逊)有个几个亿的用户,我们利用AI在平台服务上显著提升了好评度”。乖乖,这也实在是太谦虚了,也就几个亿而已,没什么大不了的。这言语间实在是霸气侧漏。Jassy举了几个例子,比如亚马逊聊天机器人,他提到过去亚马逊自己也研发过聊天机器人,但是利用AI语言模型之后,显著提升了效率和用户体验。再来,他提到了Rufus,一开始我还真没太明白,不过后来我懂了,Rufus其实就好像一个实体店的销售人员,只不过它是一个AI Agent,它可以帮你提供个性化的推荐,并且还能满足你个性化的需求。

亚马逊不仅仅在聊天机器人上下了大功夫,它还在自主研发芯片,尝试动英伟达的蛋糕,并且提到苹果已经下单了。其实,这很符合亚马逊的企业文化,总是不断尝试,油门踩死,如果哪个项目能看到回报,就会立马翻倍投入。看上去,亚马逊似乎又是一家往大风口里猛冲的公司,不过它历来如此,这就是亚马逊这家企业的DNA。

目前亚马逊涉足的领域实在是太广阔了,电商,游戏,流媒体,广告,搜索,云计算,AI,等等等等,再加上现在它正在大力开展的业务,可以说是偏低开花的感觉。前面提到的这些业务,亚马逊在所属市场不是第一,就是第二。其中最令我期待的,就是云计算和AI相关业务,因为是世界发展的趋势。

在我的打分体系中,亚马逊可以打到65.5分。我曾经提到过,它是稍有的几家,我认为在我的打分体系中被低估的公司。它之所以得分这么低,是因为它不回购股份,不派息,疯狂投入R&D和CAPEX,疯狂派发SBC。而且亚马逊单纯从财报表现上来看,其实并不出色,利润率不高,自由现金流在疯狂的投入下,增长也是缓慢。我说的种种都是亚马逊被诟病的地方。然而就是这么一家特立独行的公司,我却怎么也讨厌不起来,相反,我还特别喜欢它。

我目前持有亚马逊的股份,仓位不算大,因为它没有给我太多补仓的机会。亚马逊属于我能力圈的公司,我很多购物都使用亚马逊。它的物流目前也是越来越完善了,基本上都是第二天到货。我最近刚刚购买了新相机,新镜头,都是在亚马逊购买的。亚马逊AWS仍然是世界上最大的云服务提供商,而且,亚马逊所涉及的领域基本上都是行业龙头。老实说,我认为亚马逊是一家很特别的公司,你在世界上,找不到第二家亚马逊。如果市场肯给机会的话,我应该会找机会补仓。

普通人应该怎么配置资产

普通人应该怎么配置资产?

这个问题是我近10几年来一直努力想要尝试解答的问题。在我自己不断试错,不断改善,不断再次犯错,再次改善,反反复复解答无数次之后。我似乎找到了答案,今天我来分享下,我自己是怎么解答这个问题的。

自住房,不管回报如何,这是刚需。关于这点我已经能想象到肯定会有很大的争议,因为我自己关于这第一点上也是反反复复犹豫很多年。房地产和股市的回报收益率作比较,不是一道火箭科学难题,回顾历史,股市回报率可以说是吊打房地产,地产回报其实也就稍微跑赢通胀而已。你能看到这篇文章,说明你已经在财务上有一定的觉醒,已经在思考配置资产这个问题,不然社交平台也不会把我的文章推送给你。这也是为什么我会在社交平台上发布我的投资观点的原因,因为社交媒体本身就是一台筛选器,它已经过滤掉了矩阵绝大多数的人。聪明如你,肯定和我最开始的想法一样,投资房产简直亏大了,我把钱放到大盘指数基金里都比这强百倍。可是,渐渐地,我的观念开始转变。自住房,在我看来,根本就不是投资,而是刚需。帮助我转变观念的人,是我老婆。很长一段时间如果你问我钱意味着什么?我会毫不犹豫的回答,钱意味着增长,意味着财富,意味着自由和快乐。而同样的问题,我老婆的回答是,钱意味着安全感。我刚听到她的回答的时候,我是震惊的,并且我完全不能理解。安全感?对于当时的我而言,就好像在描述一种金属, 一种类似打仗的时候用来防御的碉堡。一味防御怎么能进攻呢?更何谈攻城拔寨?买房就是典型的防御型资产配置,你无论怎么算,时间一长都是一笔亏账。可是这座金属碉堡,可以换来家人的安全感,换来老婆的支持,换来和睦,换来稳定,换来和家人生活中美好的体验。这些都是你的投资组合无法换来的。所以,现在的我会认为,买自住房压根就不是投资,而是消费,是你用钱来换取生活中家人们的快乐。如果你和家人达成共识,租房而不买房,其实也是一个不错的选择,你甚至可以争辩这才是最佳的选项,我也不会反对你。最后值得强调的一点,投资房就是另一说了,我仍然认为投资房不值得你投资。

满足紧急资金后(6个月家庭开支),你应该把大部分收入用于投资股市。紧急资金(Emergency Fund)在我看来是必须的,也是很多投资人忽略的一个必要环节。天有不测风云,老天爷打雷下雨是很随机的,而且往往只要下雨,就会越下越大。英文中有一句话就很经典,When it rains, it pours。紧急资金,就是为了生活中种种意外而准备的。我不想做一个扫把星,我也不是一个很消极的人,但是,真正的风险是你看不到意外。你能考虑到的因素,那都不是风险。如果你没有额外的紧急资金,而是过着月光族的生活,万一你的车坏了要换一台新的,万一房顶漏了要临时修补,万一你被裁员了,等等等等。假如你没有紧急资金,这些意外可能都会直接毁了你。我认为保持至少6个月家庭开支的现金存款是必须的。注意这里是现金存款,不是你的股票投资。

直到你的股票投资组合达到10万美金之前,你都应该尽量油门踩死。这一点源自我的偶像查理芒格。你解决了住房温饱问题,你也攒好了6月以上的紧急资金。这个时候,你就得做投资了,投资公开股权市场(股市)是普通人积累财富唯一的选择。这里我用了唯一这个词,并不是我不懂还有很多其他的投资产品,只是在我看来,其他的投资产品都不值得你投资。这个时候,很多人就面临一个问题,就是你要把收入的百分之多少用来投资呢?这个问题其实没有标准答案,不过,我认为在你的投资组合没有达到10万美金之前,你都应该尽量油门踩死,哪怕你出门只步行,吃买超市临期或者半价打折的食物,想办法撑过这段时间。在你达到里程碑之后,你可以松点油门,收入中投资比例可以降低一些,这样你也有额外的钱,能够支持你过上和你的财富匹配的生活。

躺平投资:目标日期基金或者指数基金/ETF 适合所有人。投资股市的方法很多,不过,适合所有人的方法只有这一种。目标日期基金或者指数基金/ETF,可以让你稳定获得大盘平均回报。你每周一分钟都不用花在投资上,你也能靠谱地积累财富。我认为这是一般人最靠谱的财富积累手段。但是,你要明白一点,财富积累的过程,可能比你想象的要慢。一般人通过懒人躺赢的投资方法,实现财务自由可能需要几十年。

想要获得非凡的回报,你得投资个股。这不是适合所有人的投资方法,更不是所谓的一夜暴富的手段。投资个股,仅限于掌握投资知识的人。如果你可以分析一家公司的基本面,并且计算出其内在价值,你便可以在好的价格,买到好的公司。这些好公司未来的表现大概率是高于大盘平均水平的。而你在长期的投资中也能跑赢大盘,获取非凡的回报。

这便是我的答案,希望对你有所帮助,我也会在这篇文章的基础上进行修正和改善,在未来给你们做一期完整的更有价值的内容。

总结

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见