唐石峻财富体验 #20 -投资股票vs投资房产,看完你就搞懂了

2024年6月27日 | 唐石峻

投资股票vs投资房产,看完你就搞懂了

欢迎这周欢迎阅读这周长文周刊,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

这周我突发奇想,想刨根问底来研究下,究竟投资房产和投资股票,哪个好?

于是我花了些时间研究,并且做了2个Excel模型

投资股票vs投资房产

投资股票还是房产?

这个问题困扰了我十几年

很长时间,我都没有信心说到底投资哪个好

在我经历过多次失败的投资教训

以及通过积累知识达到目前的小赢之后

现在我可以自信的说

投资股市对于大部分人而言,优于房产

其实这个问题并不复杂

如果不考虑杠杆,投资股市在长期来看,必然好于房产

以我居住的澳洲为例子

澳洲房产增值很稳定

基本上年化率为7%左右

而在澳洲不管是投美股标普500指数基金/ETF,还是澳股300指数基金/ETF,显然回报率要高于房产的增值

举个例子吧,比如Vanguard旗下VOO和VAS,VOO是美股标普500指数基金ETF,VAS是澳洲300指数基金ETF

VOO自从2010年9月上市以来,算上股息,年化率有13.5%

VAS自从2009年5月上市以来,算上股息,年化率有9.4%

无论买哪个大盘ETF,都能轻松碾压房产回报

这个时候很多人就会说了,你得算上杠杆呀

的确,如果你可以打很高的杠杆,比如在澳洲大部分人可以贷款80%,似乎房产的回报将会被杠杆无限放大,比股市高是必然的

很长一段时间,我也是这么认为的

直到我仔细坐下来制作整套模型之后

我突然意识到,原来的我一直被蒙在鼓里

我花了些时间制作了2个模型

这里我给大家分享下

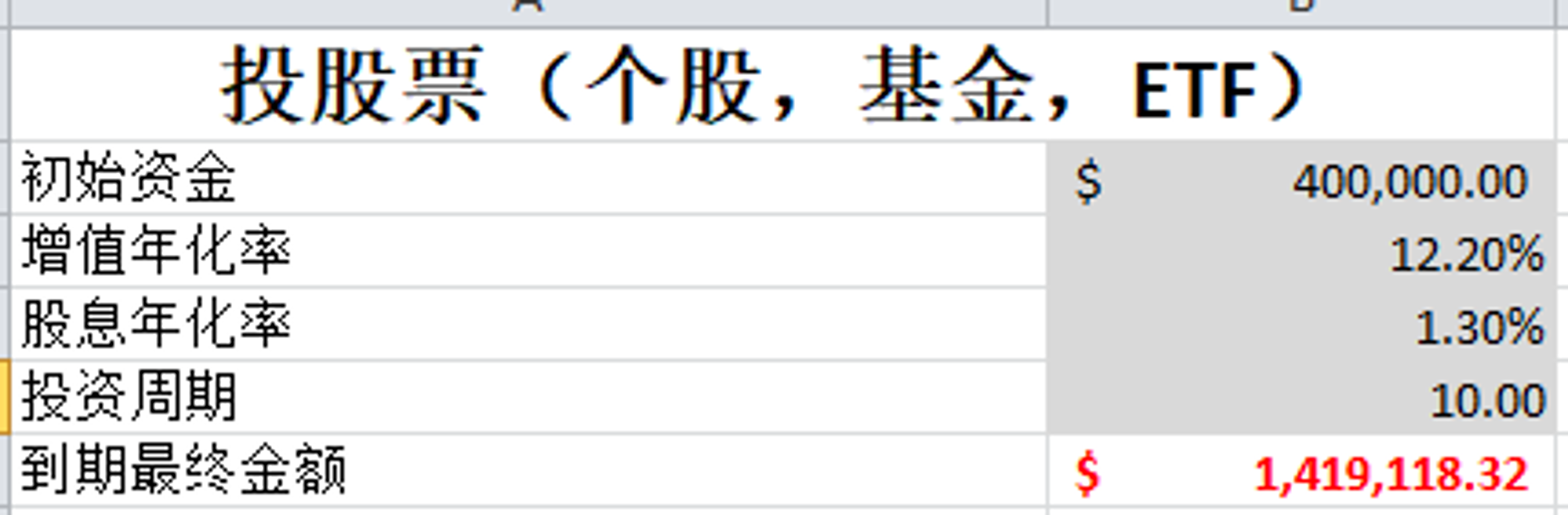

首先,我们来看下投资股市大盘的模型,假设你的初始资金是$400K,投资VOO这款ETF,增值12.2%,股息1.3%,所有股息都自动重新再投入,我们来算下10年的数据

我们看到,10年后 $400K变成了 $1.42M

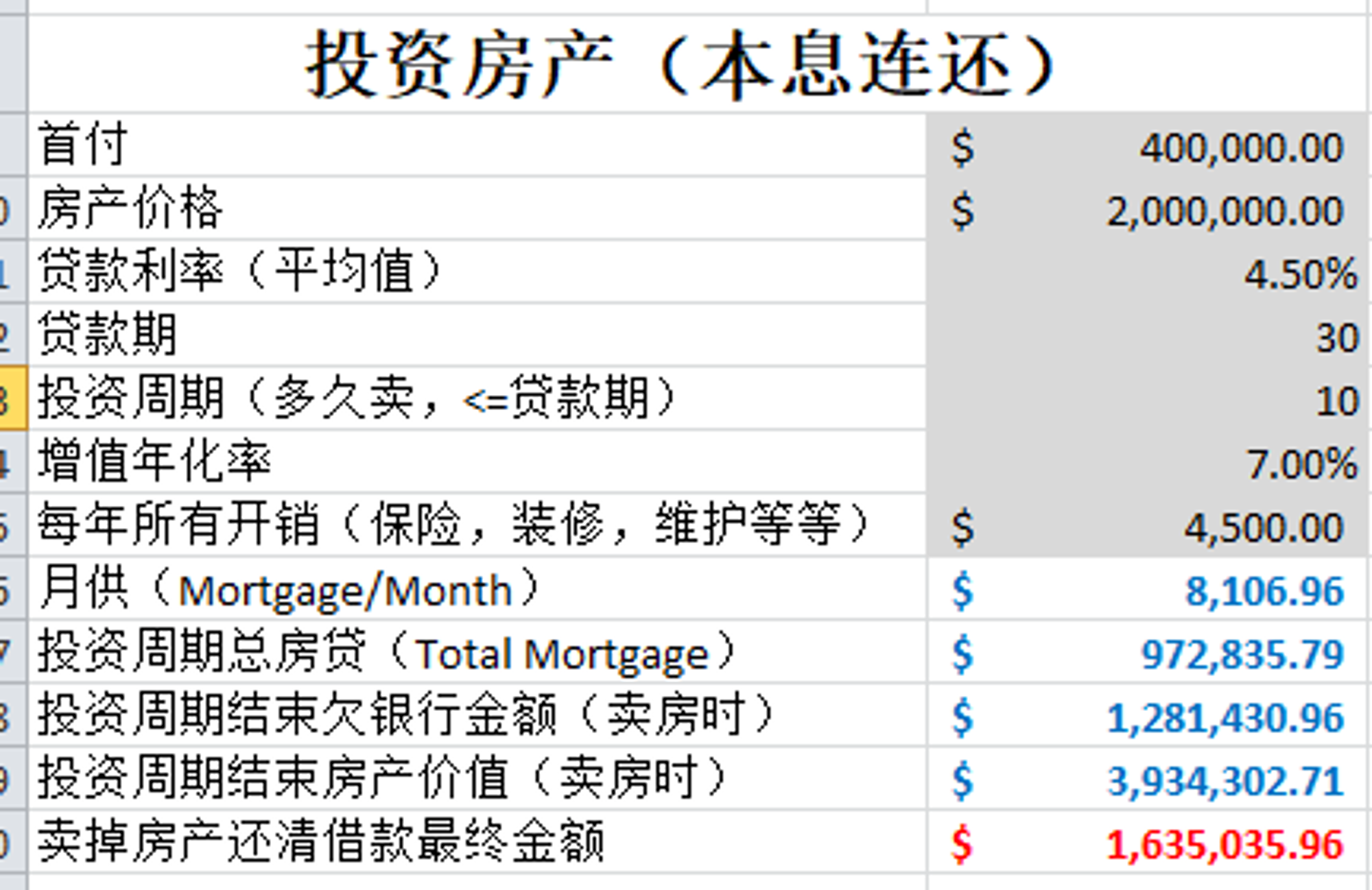

假设同样$400K的初始资金,通过杠杆,购买一套$2M的房产,贷款利息为4.5%,贷款周期为30年,本息一起还贷,年化增值为7%,每年保险大概1.5K,维护费用大概一年3K,假设10年都没有额外的装修以及其他支出,10年后出售

我们看到,10年后卖出获利 $1.64M

比较结果,似乎还是加杠杆投资房产赢了

但是,你应该察觉了,似乎差别不大呀

我原来以为加杠杆投资房产10年内能吊打不加杠杆投资股市

看来并非如此

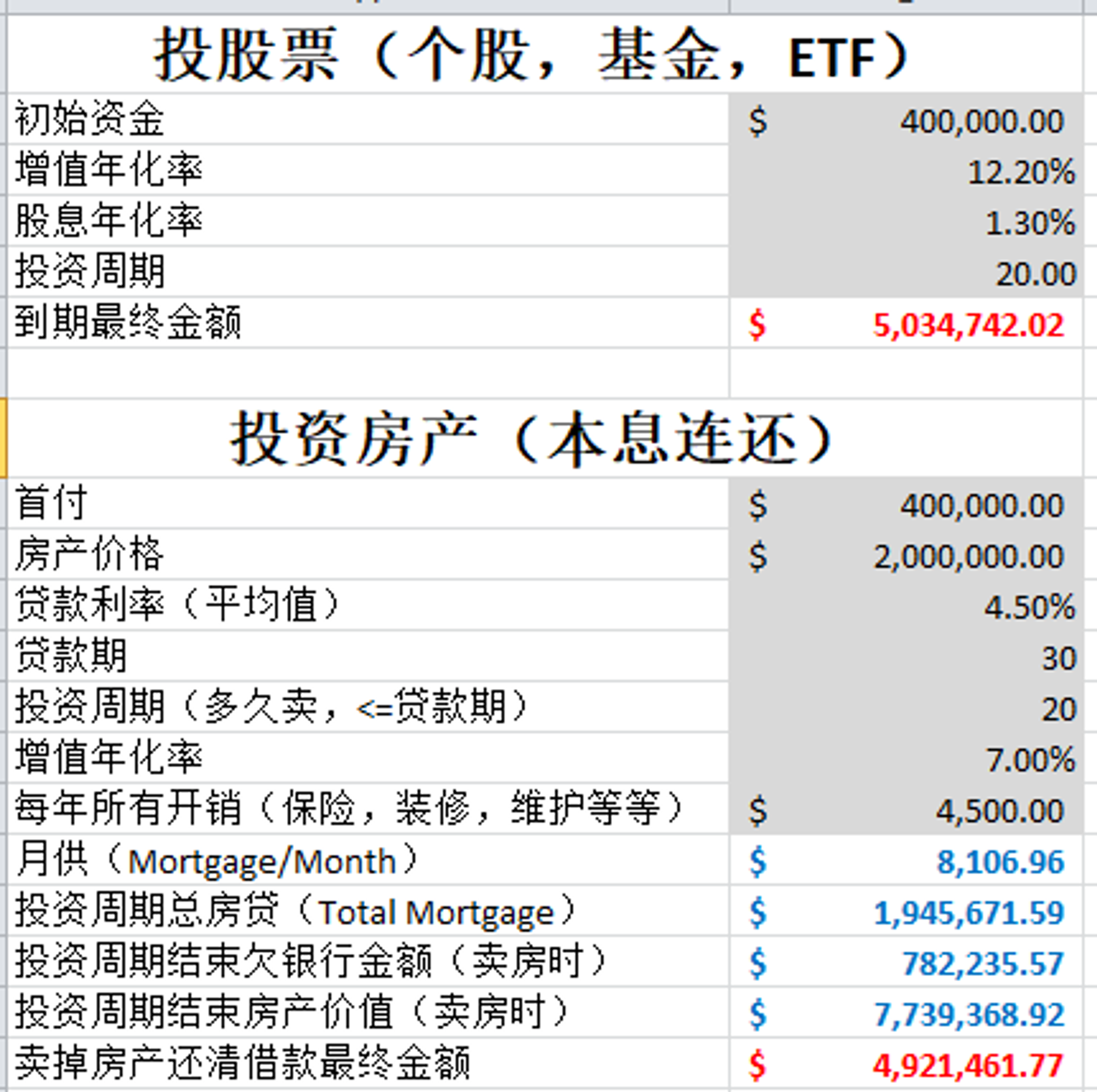

我们再来看,假设我们都持有30年,结果将会如何呢?

我们发现,30年后,最初投资VOO的 $400K,变成了17.86M (1786万),而投资房产的 $400K,变成了12.17M(1217万),并且已经还清了房贷

但是,投资30年,少了差不多$6M(600万)

其实还没还完贷款,早在第20年的时候,投资股市的回报和投资房产的回报就已经实现了金叉

另外,投资房产和投资股市,还有很多本质上的不同,我们还是以10年投资期限数据来参考

10年下来你连本带息一起得还银行$972.84K,差不多100万,你每个月得还房贷 $8106.96,银行截止到第10年,已经从你这赚了25.43万

投资房产,到了第10年,你的成本已经来到了1.37M(137万)而如果你投的是VOO这种基金,你的成本始终都只有刚开始的40万,你有没有想过,如果你在这10年中陆续增持到137万呢?这个差距将会是天差地别

10年后你还欠银行1.28M(128万),假如房产投资失败,你没获得应有的7%的年化回报率呢?这可是一笔巨额借款

模型中只考虑了一般维护和保险,没考虑任何额外的装修等支出,如果10年间,你想收拾下院子,装修下厨房厕所,这又会是巨大的支出

这么大一笔钱,你全投在一套房产上,万一要是房市低迷,没有达到预期7%的年化增值,你的回报将会大打折扣,这和你ALL IN 梭哈买一支股票,是一回事

房产是一个流动性很差的资产,一旦开始,想调头是很困难的

比较完之后,孰优孰劣,似乎很明显了

而这还仅仅是假设你投资股市大盘

也就是股市白给的回报

假如你肯稍微花点时间学习价值投资的知识

能在未来把握住1-2个非凡的个股投资机会

你的回报将会无可估量

你终将明白,其实不用借钱,也能实现非凡的回报

如果你对以上我使用的模型感兴趣,记得点赞,订阅,+评论

然后在X上私信我,我可以把这个Excel表格发给你

投资策略选择困难

股票投资策略五花八门

究竟你应该选哪个策略呢?

你现在接触到的绝大多数策略,都是交易策略,而不是做投资

真正做投资的,无外乎3种策略

收益型投资,你主要为的是股息回报

成长型投资,你主要为的是公司的快速增长给你带来股价的增值

价值投资,用合理的价格,买好公司的股票

三种投资都能帮你积累财富

根据你的年龄和你的需求,可能其中某一种会更为适合你

但是,随着你经验的积累,你会发现,其实任何投资都是价值投资

这是后话了

作为新手的你,其实选择一个策略,并不是最重要的

真正让你成为优秀的投资人的

是懂得如何分析一家公司的财报

是懂得公司业务模型,知道公司怎么赚钱

是懂得公司的护城河

是不断学习新的知识,扩展自己的能力圈

是懂得看人

是懂得公司的价值,掌握估值的艺术

是懂你自己,掌握投资心理学

这些都不是一天两天就能弄明白的

刚开始,做一个Copy Cat 找一个经过验证的投资策略照着做就行了

慢慢的,自然你会搭建属于你自己的投资策略

躺平投资之所以行的通的原因

最近我一直在想

躺平投资之所以行的通

是因为基金经理们主动的交易

市场效率是存在的

之所以市场效率会一直存在

正是因为全世界的基金经理们根据自己的估值模型进行主动交易

而在长期的交易中,市场能给股票进行合理的定价

从这一点上来看

满仓投资大盘的投资人

的确要感谢这些孜孜不倦的基金经理们

正是因为他们不知疲倦的工作

才能让你拿到每年大盘的回报

接下来我的思绪自然就来到了价值投资

作为集中投资个股的价值投资人

我既不是懒人躺赢满仓指数基金的投资人

我也没有效仿主动做交易的基金经理

价值投资人究竟在干嘛呢?

我仔细斟酌之后

我认为,价值投资人,是善于发现不太有效率的市场

或者说,善于发现市场没有效率的一段时间

而从长期来看,市场最终是有效率的

任何极端的环境都会回归均值

所以,如果来总结价值投资人做的事的话

价值投资人做的事,是利用市场短期没有效率的时间段,用存在较大安全边际的价格,来投资好公司的股票,通过长期持有,获取非凡的回报

即便投资失败,由于你的投资价格已经存在较大安全边际,所以你并不会冒永久损失本金的风险

这种投资,就好像是扔硬币,正面你大赚,反面你亏一丢丢

从概率学上来看,如果你能一直玩这个游戏

成功只是时间问题

Start Early 早开始投资

爱因斯坦说过

复利是人类第八大奇迹

而影响复利的效应

只有3点

开始投资的时间

投资的多少

你能活多久

这3点中,每一点都很重要

但,在我看来

最重要的,就是尽早开始投资

举两个例子

假设投资人A从20岁开始投资,假设他投资的是标普500指数基金,假设年化率是10%,不考虑通胀的影响,每年投资$5000,但是30岁的时候就停止投资,再也没有往基金中投一分钱,60岁的时候,也就是40年后,投资人A将会坐拥$1.5M

假设投资人B从30岁才开始投资,假设他同样投资的是标普500指数基金,同样条件,年化率10%,不考虑通胀影响,但是投资人B每年投资$10K,而且他从30岁一直投到60岁,60岁的时候,也就是30年后,投资人B将会坐拥$1.6M

虽然看上去投资人A和B,最后的结果差不多,投资人B比投资人A最终还多了$0.1M

但是,投资人A总共才投了$50K,而投资人B投了$300K,足足比投资人A多投了6倍

而且,投资人A仅仅在20-30岁期间每年投了$5000,从30-60岁的30年中,一分钱都没往基金投过

我们再进一步举一个例子

假设投资人A坚持定投,在30岁之后一直坚持每年定投$5000,60岁的时候,他将会坐拥$2.2M

虽然每年少投一半的钱,但是由于早开始投10年,最后累积的财富比晚投10年的投资人B要多$568K,多了34.53%

这就是复利效应颠覆你认知的力量

尽早开始投资吧,别等了

如何让钱给你打工

如何让钱给你打工?

很多人拼死拼活搞钱,然后把搞来的钱存在银行,可能被银行的小姐姐们安利,买几个理财产品

殊不知,你辛辛苦苦搞来的钱,从这一刻起,便开始给银行打工

有人不明白,你的钱存在银行里,钱就在你的账户中,银行又不会动你的钱,而且还付给你利息,看上去合情合理呀

你不知道,当今世界,银行根本就不会把你的钱放在账户里不动,恰恰相反,你的钱刚打到银行,下一秒,可能就被银行贷给了别人,或者用来投资了

而且,他们这套操作,可是政府允许的

以巴塞尔协议为例,这是一项国际银行监管框架,巴塞尔III协议规定,银行的最低资本充足率为8%

这意味着银行的资本(如股本和留存收益)至少要占其风险加权资产的8%

也就是说,绝大部分的银行手里的钱,大概也就总储蓄的10%左右

剩下的银行会用于投资和信贷,也就是让你的钱为他们打工

有的银行可能还会犯二,比如之前的SVB(硅谷银行)Signature Bank, 以及First Repulic Bank

由于失败的投资,直接把你的存款整没了

怎么才能让钱给你自己打工呢?

让你的钱为你自己打工唯一的途径,就是投资

我总是把这个过程想象成军队打仗,你的钱,相当于你手下的士兵,投资相当于攻城拔寨,成功的投资,会让你手下的士兵越来越多

随着你的本金积累增长,复利的效应也会越来越明显,给你打工的钱自然越来越多

投资和投机有什么不同

你以为自己在做投资

其实你只是在做投机交易

随着散户投资人黄金时代的来临

越来越多人涌入金融市场

努力追逐一下个热点

下一个苹果,下一个特斯拉,下一个英伟达

你只在乎买哪只股票,赚多少就撤

自认为自己是在做投资

殊不知你做的,仅仅是投机

你是否真的明白,投资和投机之间的本质区别?

时间不同:一般来说投资持有资产的时间会比交易长,投资人不会心系股价短期的波动,更看重的是公司长期的发展

目标不同:投资的目标是实现资产长期增值而获利,而投机的目标是利用市场的波动赚取短期利益

策略不同:投资策略,侧重的是基本面,而投机侧重的是技术面

心态不同:投资需要的是信心和耐心,而投机需要的是迅速决策和抗压能力

基本面分析是一种用于评估公司的分析方法。基本面因素包括公司的财务数据、行业趋势、宏观经济指标等,这些因素可以影响到股票的价值。基本面分析的目标是通过分析这些因素,确定一个资产的内在价值,并评估其是否被市场低估或高估

技术面分析是一种通过研究历史价格和成交量来预测资产价格变化的分析方法。技术面因素包括图表模式、趋势线、动量指标等,这些因素可以揭示市场的情绪和市场参与者的交易行为。技术面分析的目标是确定市场趋势和价格走势,以便找到最佳的买入和卖出时机。投资者可以使用技术面分析来进行短期交易或获得快速的利润

如果你跟踪我的内容有一段时间了

你应该明白我对投机交易的看法

我认为投机交易只是一种搞钱的手段,和你上班,做生意搞钱,没有差别

所以你经常听说有人辞职全职做投资

其实不对,他只是全职做投机交易而已

真正的投资,不是一个工作,更不是搞钱的手段,而是积累财富的手段

财富=搞钱+投资

不管你怎么搞钱,你都只干了公式中的一部分

而真正帮你无限放大你的财富的,是投资

这是实现复利效应累积财富的唯一方法

这也是唯一能在你睡着的时候也让钱给你打工,给你赚钱的唯一方法

心理偏见

不是每个人都能理解投资

当你向人介绍投资理念,有的人一点就通,有的人注定一辈子都不会理解

刚开始我以为,这是源于人类基因层次上的不同

有的人脑子可能连接方式不一样,无法理解投资以及复利的原理

慢慢地,我越来越不相信这种说法

我现在更相信,这是源于心理偏见

心理偏见,指的是你在思考和判断时,由于各种主观或客观的原因,导致的系统性偏差或错误

你可能有确认偏见(Confirmation Bias),倾向于寻找,并记住那些支持你信念的信息。比如,你自己,家人或者朋友曾经在股市中亏过很多钱,所以你形成了确认偏见,只能听进去类似“股市是赌场”,“炒股只会亏钱,千万不能碰”的言论,拒绝一切和你信念矛盾的信息。

你可能有可得性偏见(Availability Heuristic),倾向于根据脑海中容易浮现的信息来做判断,而不是根据事实。这是你主观上形成的偏见,你可能会认为投资很危险,因为最近听到了很多市场波动的负面新闻。媒体经常报道股市暴跌、经济衰退等消息,这些信息容易引起恐慌,让你脑海中觉得投资风险太大。然而,这些新闻往往强调短期的波动,而忽视了市场长期的增长趋势。

你可能有自利偏见(Self-serving Bias),倾向于把成功归因于自己,而把失败归因于外部因素。如果你有这种偏见,可能你会认为股市突然崩盘是你无法控制的,因此放弃了投资的念头。你可能因为过去的投资失败而对投资产生畏惧,导致你远离投资。

对投资的偏见是阻止你实现快乐和自由的阻碍

也是你不快乐的源泉

想要消除偏见,正视投资,你得要

不要依赖于新闻和社交媒体,你应该自己分析公司

持续学习投资的知识

关注长期市场表现,而不是短期的波动

尝试听取自己观点相反的信息,听取不同意见

对所有信息保持怀疑态度,不轻易接受表面的结论

记录投资成功和失败的原因,从中吸取教训

正视自己的失败和错误,从中吸取教训,而不是简单地归因于外部因素、

复利的公式很简单

股市历史数据很容易查

但偏见很难消除

技术面其实没用

技术图形(K线图)有用么?

你如果在社交平台上搜一个股票代码

搜索结果铺天盖地而来的都是各种技术分析,各种K线图,图形上有各种指标

貌似神乎其神,让你觉得你和图形讲解者之间存在巨大的知识差距

不用觉得不好意思,我刚开始进入金融市场的时候,和你的感受一模一样

以至于我学习技术分析的时候,也是着迷于其中,甚至我曾经全心全意投入到差价合约交易(CFD)中,实操交易了2年

而在我进行了800多笔实操交易,达成了很多交易员梦寐以求的目标,成为了一个实现盈利的交易员

我却顿悟了一个道理

如果你想做投资,技术分析,基本上没用,充其量,它仅仅能反馈给你短期内市场的情绪

很多新手投资人,上手就投入到了图形技术面研究中

努力钻研价格走势,以及各种指标,各种画图预测未来

你没有感觉到和现实脱节么?

市场虽然长期来说是一台称重机,但是短期内,市场是一台投票机器,市场反映的,仅仅是市场参与者的情绪

你买股票,不是买了一串屏幕上的代码,更不是买了一张价格图形

你买的,是一个现实世界中,实实在在存在的公司

这个公司从上到下,都在为你打工

你不觉得应该多花时间研究这家公司的业务么?

投资股市,其实逻辑特别简单

你买一家好公司的股票,这个公司业务在未来越做越好,所以股价也会随着上涨,股价上涨了,你也就赚钱了

虽然逻辑很简单,实际操作起来是很繁琐的

价格很重要,世界上好公司随便一抓一大把,难道我随便买这些市值最大的公司就能赚大钱?当然不是,投资任何一家公司,你都是投资了这个公司未来现金流贴现到现在的价值。学会分析股票内在价值,是你的必修课。

护城河,公司护城河是投资决策中最需要考虑的,因为只有护城河又宽又深的公司,才能在未来股价一直涨。不然,随随便便给一个新人就能干翻的公司,谈何未来呢?

公司业务效率,有的公司忙了大半天,利润率才个位数。有的公司虽然总营收不高,但是实际上赚的比谁都多,你得学会如何分析一个公司的财报数据,得出公司经营业务是否有效率。

投机交易是一个工作

投资是你睡觉也能积累财富的手段

总结

好了,以上就是这篇长文的全部内容了

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见