唐石峻财富体验 #30 英伟达暴跌35%:再也不是同一只股票了 | 期权交易——潘多拉的魔盒已被打开

2024年9月5日 | 唐石峻

唐石峻财富体验 #30 英伟达暴跌35%:再也不是同一只股票了 | 期权交易——潘多拉的魔盒已被打开

欢迎阅读这期唐石峻财富体验,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

申明:

我的研究,旨在给投资人提供我个人的分析成果

所有投资都有风险,在进行任何投资前,请记得做好详细研究

英伟达暴跌35%:再也不是同一只股票了

$NVDA 大跌9.6%!盘后还在下跌。

英伟达是目前世界上最好的公司。

我这么说一点也不夸张,在我的评分系统中,英伟达有95分。

第二名 $MA 也才88分,要知道80分以上的公司,每差一分,公司品质都是天差地别。

但是我却没有持有英伟达的股份,因为我22年的时候,错过了这班车。

最新财报数据一页概览

🟢财务健康,现金是借款3倍多

🟢ROIC表现炸裂

🟢营收刷新新高

🟢R&D开支和营收相比,不算太大

🟢经营利润刷新新高,利润率有61.87%!

🟢CAPEX很低

🟢SBC派发也不算高

🟢公司大力回购股份

你要让我硬是鸡蛋里挑骨头,也是可以的。

-公司还是有借款,这里有扣分

-R&D开支还是有一定的体量,这里也没得满分

-SBC派发体量也不算特别少

-公司创造现金的能力,并不强劲,最新 $59.58B 经营利润(EBIT)只能创造 $48.66B 经营性现金流(OCF)

英伟达自从23年Q2开始,增长势头就是一艘火箭,可以说惊掉了全世界投资人的下巴。

所有财报指标也是在短短5个季度呈现出指数级的飞跃。

这背后所有的一切,都得归功于其数据中心业务的发展。

目前英伟达已经再也不是一家游戏显卡公司了,也不是自动驾驶或者专业图形处理公司。

英伟达现在就是一家数据中心公司,而且目前来看,是它一家独大。

目前世界上的AI项目,几乎可以说,就是英伟达的GPU驱动的。

在最新的财报中,英伟达也是预计,最新发布的Blackwell,将成为一个颠覆性的变革,而且已经显现出显著的市场需求。

现在就有一个问题了,这么好的公司,全世界的投资人都看得出来。

像咱们这种22年没上车的投资人怎么办?

其实答案很简单,不办,如此大的增长Spike,如果没有内部消息,很难把握住。

既然已经错过,你得要承认这一点。

目前英伟达的股价即便有所调整,市场给其定价还是过高了。

耐心等打折把。

期权交易——潘多拉的魔盒已被打开

以Robinhood和Interactive Brokers为主的券商们,虽然拉近了散户和金融市场的距离,但是也打开了期权交易这个潘多拉的墨盒。

其中有2起事件,可以说是掀起了轩然大波。

"Infinite Leverage" Glitch (无限杠杆漏洞)

2019年,一些Robinhood用户发现了一个漏洞,允许他们通过质押期权获得无限的杠杆。

这意味着他们只需存入少量资金,就能借用大量资金进行高风险交易。

结果,一些用户在赌错方向后蒙受了巨额亏损。

例如,有一个用户利用50,000美元的初始投资,利用漏洞获得了超过100万美元的杠杆资金,最终却亏损殆尽。

Alex Kearns事件

2020年,20岁的Alex Kearns因Robinhood显示的错误负债信息而自杀。

他在交易期权时,平台错误地显示他欠了超过73万美元的负债,尽管实际情况可能没有那么严重。

这一事件引发了广泛的讨论,促使Robinhood改变其显示信息的方式,并加强对年轻用户的保护措施。

看完这2个故事,很多人肯定认为期权交易是用来投机交易的。

千万不要碰。

其实期权交易并非总是你的敌人。

如果使用得当,期权交易会成为价值投资人的好搭档。

比如我自己,我不是一个资深的期权交易大佬,我也不是一个高频交易的投机者。

然而我在卖出和买入股票的时候,也会使用期权交易。

我主要会用到2种方式:

-Sell Puts (卖出看跌期权):这是我买入股票的主要手段。卖Puts和直接上市场上购买一家公司的股票其实没太大区别。你可以简单的把卖Puts的单,想象成Limit Buy(限价买单)。举个例子,一只股票现在价格是$100,你想在$90的价格买入。如果你用了限价单,设置$90买入,当股价跌到$90的时候,券商就会执行限价单,你也就买到了股份。如果你用的是看跌期权,假设设置1个月,行权价设置在$90。如果股票在一个月内跌到过$90的行权价,你也买到了股份,并且你还能获得权利金。假设权利金是每股$5,虽然你每股花了$90买下,但是每股你赚了$5的现金。所以相当于你的成本被进一步拉低了,这个例子中,你的实际成本相当于只有$85一股。而假设一个月,股价没有跌到过$90,你还是能赚取每股$5的权利金,并且你任然持有现金。

-Sell Calls(卖出看涨期权):这是我卖出股票的主要手段。卖Calls和Puts原理其实一样。你可以简单的把它想象成Stop Sell。还是举个简单的例子把,一只股票现在价格是$100,你想在$110的价格卖出。如果你设置Stop Sell,设置$110卖出,当股价涨到$110的时候,你的券商就会执行你的止盈单,你也就卖出了股票获利。如果你用的是看涨期权,假设你还是设置1个月,行权价设置在$110,权利金是$5。如果一个月内,股价涨到了$110,你不但能成功在$110的价格卖出获利,你还能额外拿到每股$5的权利金。如果一个月内,股价没涨到$110,你保留持股,并且仍然可以拿到每股$5的权利金。

简单总结,价值投资人可以利用期权交易,在买入股票的时候拉低成本,在卖出股票的时候扩大利润。

这也是我唯二会使用的期权交易方式。

因为即便我不用期权交易,在做好决策之后,我也会执行这些交易,而利用期权交易,可以让利润最大化。

其他网上疯传的期权交易策略,在我看来和投资无关,投机交易风险过高,和潜在风险相比,不值当。

你挑不出第二家亚马逊

这个世界上有3种公司

-好公司

-差公司

-亚马逊

纵观整体股市,我越来越感觉到,你找不出第二家亚马逊。

亚马逊是一家无法用财报数据来评价的公司。

不管你用什么方式来评价它,它都算不上一家好公司。

-ROIC也就11.36%,实在算不上优秀

-604B营收,只能创造54B经营利润,利润率只有可怜的9%

-研发开支R&D只能说是吓人,有85.97B,妥妥的烧钱焚化炉

-CAPEX 59.6B,占FCF的123.32%,自由现金流全投进去还不够

-既不发股息,也不回购股份,视股东为无物

但是,它真的不好么?

如果你从公司自身发展的角度上来看,一切似乎都找到了答案。

亚马逊是一家不讨好华尔街,也不讨好股东的公司。

它唯一关心的,是自身的发展。

这也就解释了为什么R&D和CAPEX如此巨大。

因为它一直以来就是这么经营的,油门踩死,超速发展。

记得很多年前,亚马逊也尝试过进入智能手机市场。

结果是惨败而归,巨额资金投入全打了水漂。

很多记者不解,质问当时还是CEO的Jeff Bezos如何看待惨败。

Bezos的回答,我至今记忆犹新。

他说,你觉得这就叫惨败了?你等着吧,在未来我们(亚马逊)还会有更大的惨败!

其实,这就是亚马逊的企业文化,勇于创新,只为把公司越做越好。

正是这种精神,造就了后续亚马逊一个又一个的成功,AWS,广告业务,游戏业务,流媒体业务,等等等等。

你们看到的是亚马逊所到行业不是第一,就是第二。

但是你们没看到的是,亚马逊每一个成功背后,都经历了多少次失败的尝试。

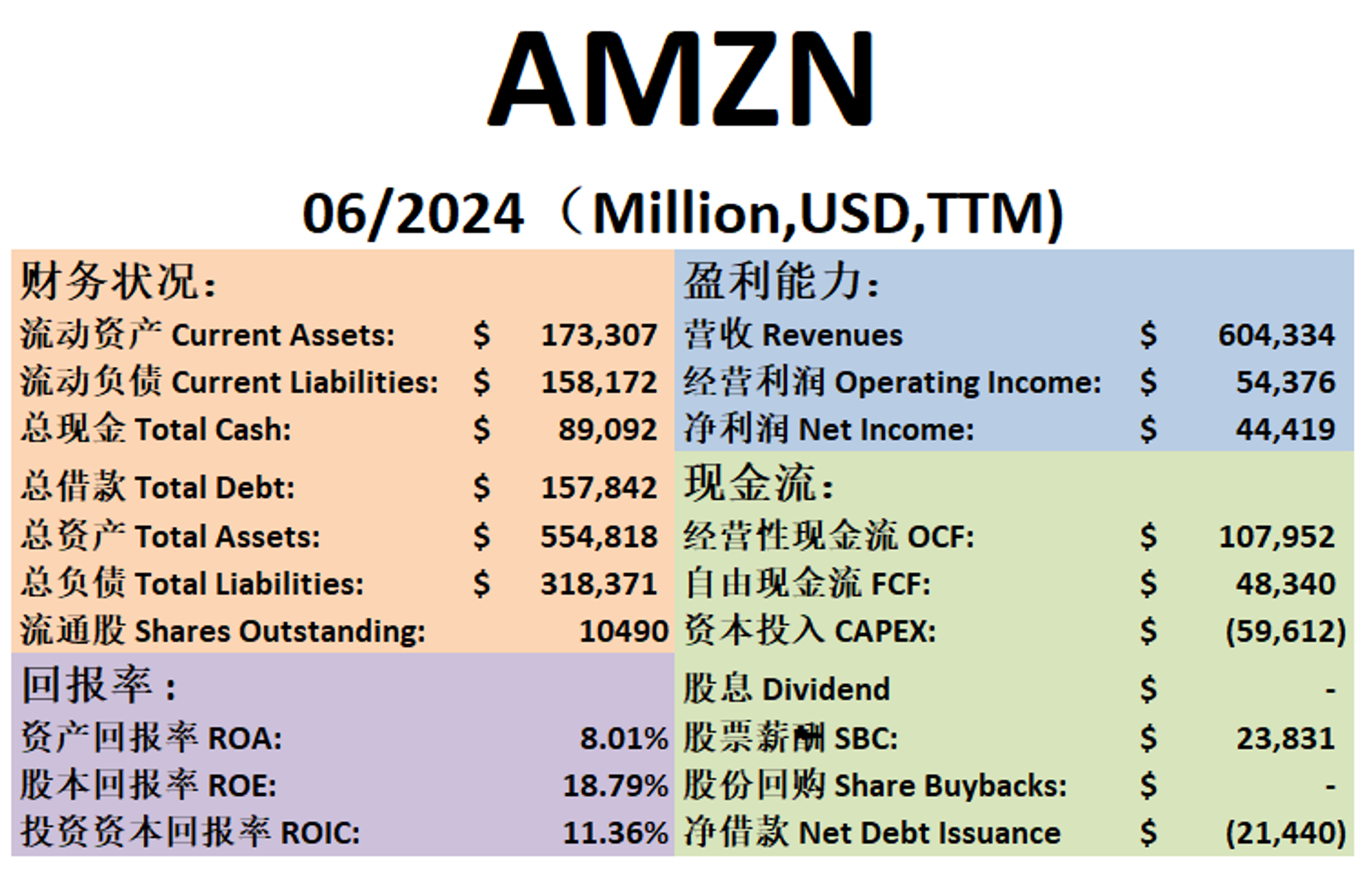

最新财报数据One Pager:

-财务健康,现金+FCF,偿还借款没什么压力

-ROIC 目前增长速度还行,不过现在才11.36%,表现可以接受

-营收刷新新高,5年来每个季度营收都刷新新高,从未失手

-经营利润开始爆发式增长,目前利润率为9.00%

-CAPEX巨大,占FCF 123.32%,这也是亚马逊惯例,历来都是油门踩死

-不派发股息,不进行股份回购,这也是亚马逊的惯例

-SBC 占 FCF 49.3%,员工股票薪酬激励已经开到了23.83B

全球游戏界第一把交椅 腾讯

$TCEHY 仍然稳坐全球游戏界第一把交椅。

我持有腾讯的股份。

腾讯旗下光是游戏开发商的投资组合,体量就已经相当惊人。

Riot Games (League of Legends) 100%

Epic Games 40%

Bluehole (PUBG) 11.5%

Ubisoft 5%

Activision Blizzard 5%

Grinding Gear Games (Path of Exile) 80%

Supercell (Clash of Clans) 84.3%

Platinum Games undisclosed

Yager undisclosed

Frontier Developments (Planet Zoo) 9%

Kakao (Black Desert Online) 13.5%

Paradox Interactive 5%

Fatshark 36%

Funcom 29%

Sharkmob 100%

Discord undisclosed

腾讯也不光只想着收购优秀的游戏开发商,自己家也出过很多爆款,例如王者荣耀和吃鸡手机版。

除开游戏之外,腾讯旗下还有QQ和微信这种超级APP,流媒体平台,FinTech支付业务,以及腾讯云业务。

以至于连Elon都对腾讯羡慕不已,尝试把X打造成下一个微信。

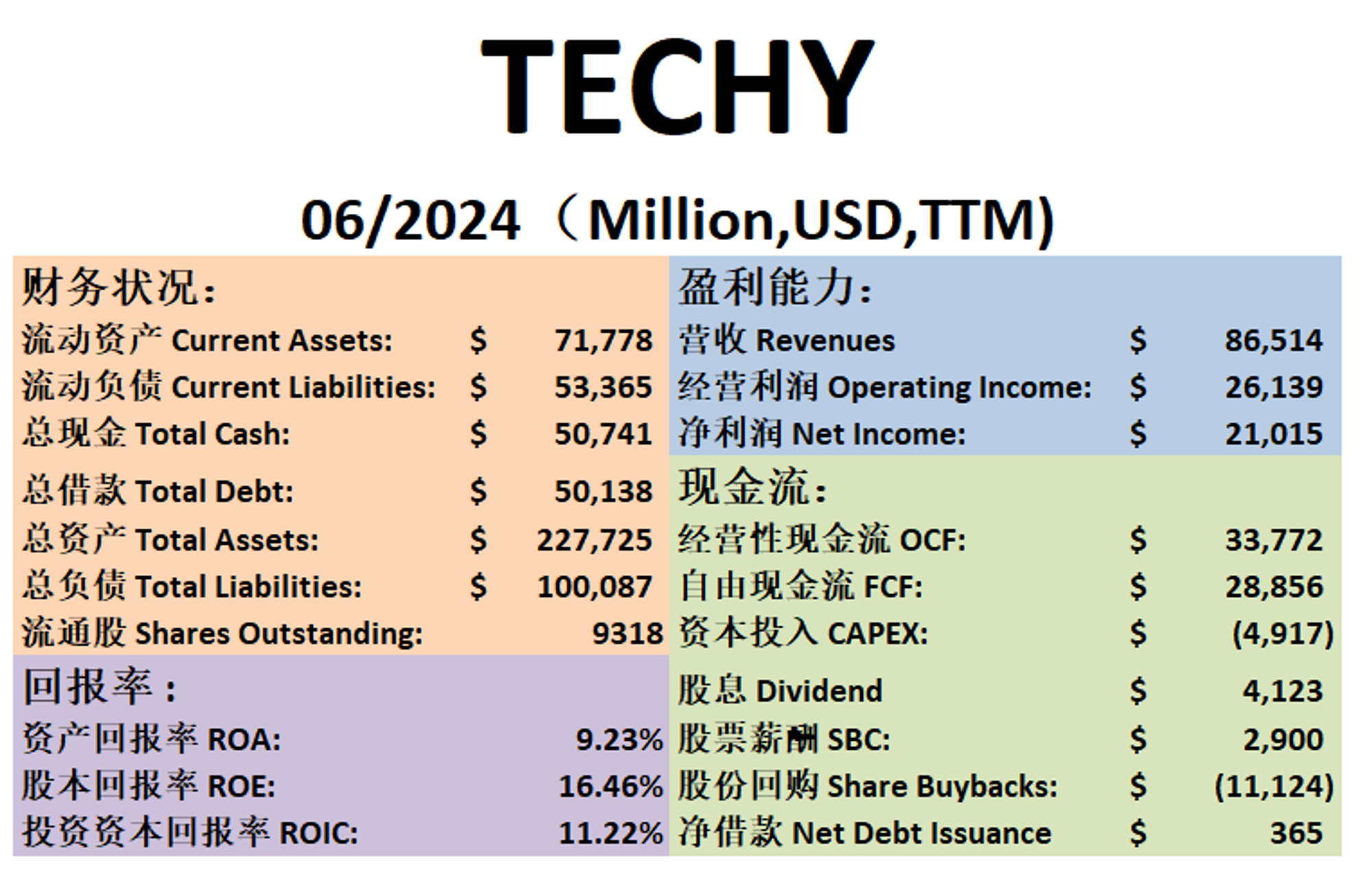

最新财报数据一页概览:

🟢财务健康,现金可以偿还全部借款

🟠ROIC一般,11.22%

🟢营收刷新新高

🟢经营利润率有30.21%,表现亮眼

🟢善于创造现金

🟢CAPEX占FCF 17.04%

🟢股息占FCF 14.29%

🟢SBC占FCF 10.05%

🟢绝大部分现金用于回购,占FCF 38.55%,我同意在目前价位大力回购股份

在我的评分体系中,腾讯有81分,相当高了。

主要扣分项目有以下几个方面。

-地缘风险,投资任何中概股都得承担的风险,这里扣分也是毫无疑问。

-ROIC 投资资本回报实在算不上优秀。

-盈利能力趋于缓慢,不像早期火箭式的增长了。

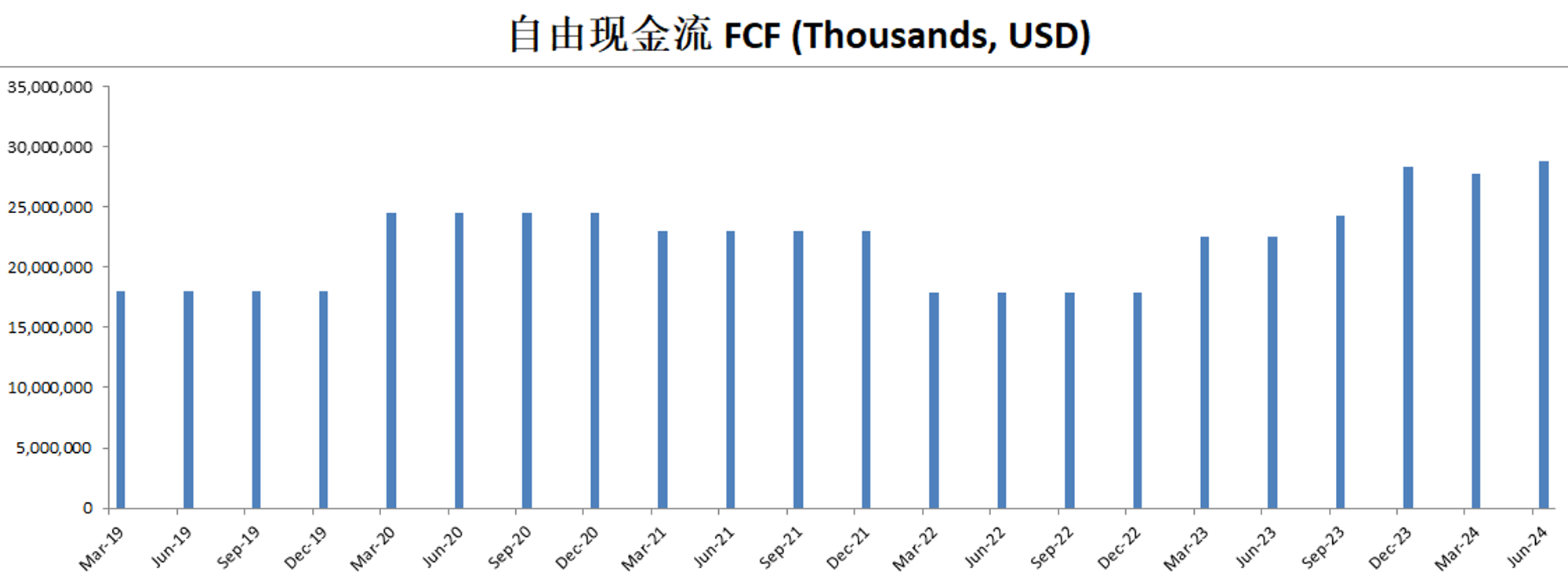

即便如此,腾讯目前FCF仍然创下新高。

我认为腾讯在未来还会一台复利机器,我对目前的腾讯仓位很满意。

流媒体王者 网飞

$NFLX 网飞母庸质疑,是流媒体盛行年代的王者。

迪士尼,亚马逊,华纳,都得靠边站。

以至于最近迪士尼决定和华纳联手一起对抗网飞。

根据我的打分体系,网飞有83.5分,属于公司品质世界前十的公司。

主要扣分项目,有3个方面。

-资产负债表虽然强劲,但是不够完美,杠杆还是有点高。

-自由现金流增长近期非常快,不过还有待进一步观察,似乎存在周期性。我不喜欢周期性的公司。

-ROIC表现不过,但是距离最好的公司,投资资本回报率还是较低的。

当然啦,网飞已经交出了一份满意的答卷,它的股价也是疯涨,可以反映出市场对公司表现的认可。

$NFLX 最新财报One Pager:

-财务健康,手里现金和FCF偿还借款没什么压力

-最新ROIC表现仍然亮眼

-营收刷新新高,经营利润率有23.82%

-CAPEX只有FCF的4.98%,Netflix似乎完全不需要资本投入,就能满足增长,这里是要加分的

-SBC开得很低

-公司正在大力回购股份,回购占FCF的126.17%

-公司开始还了一点点借款

企业云行业不可忽视的小巨头

$CRM 的股票代码,就是其业务的名称:Customer Relationship Management。

这家公司慢慢开始进入我的能力圈中心。

截至2024年,Salesforce在企业云行业中占有重要地位。

特别是在软件即服务(SaaS)领域,Salesforce约占全球SaaS市场份额的20%,是行业龙头。

其他主要玩家有微软,SAP,Oracle和Adobe等等,但是占比和Salesforce比起来要差一大截。

最新财报数据一页概览:

🟢财务健康,现金正好能偿还借款

🟠ROIC表现一般

🟢营收刷新新高

🟢R&D支出可以接受

🟢经营利润刷新新高,利润率为19.06%

🟢公司非常善于创造现金

🟢CAPEX占比很低

🟠SBC派发占比较高,占FCF 25.54%

🟢公司大力回购股份

在我的评分体系中,Salesforce能打到82.5分,表现相当优秀。

主要扣分项目是SBC派发过高,以及ROIC较低。

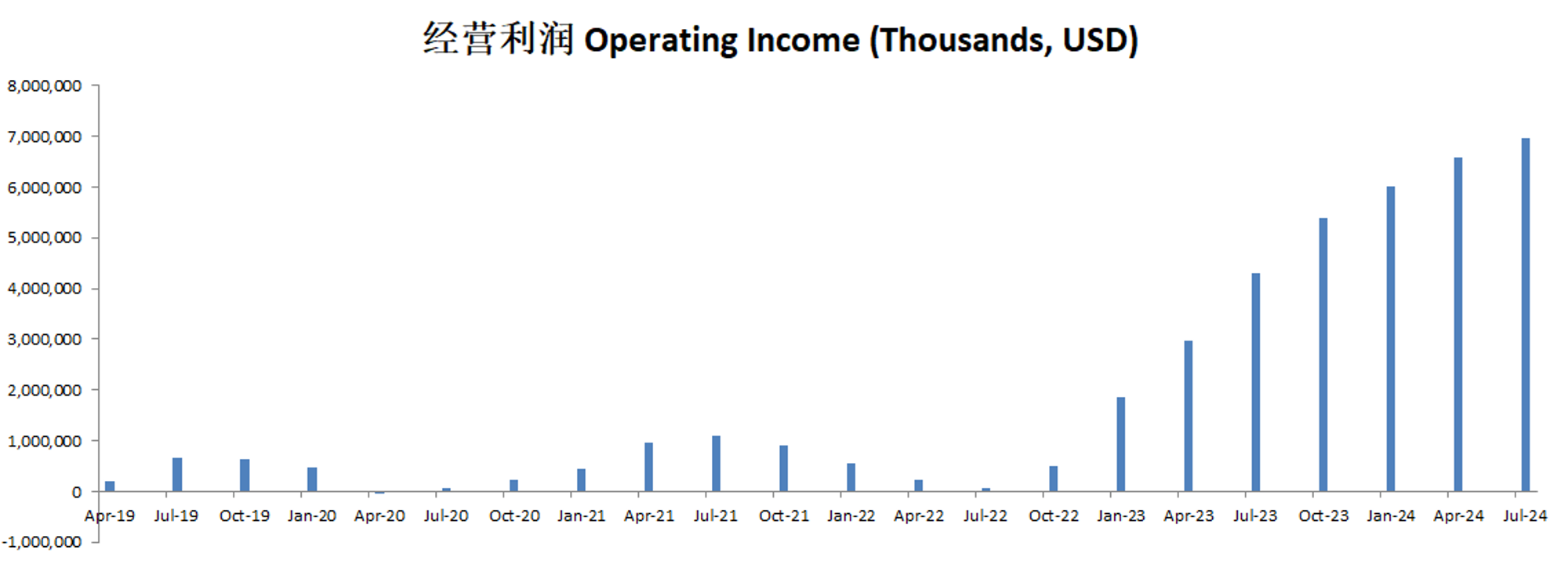

CRM从23年开始,经营利润突发猛进,目前已经来到了6.9B。

21年的峰值也才1.1B而已,增长的确是令人惊喜。

这家公司我也会继续密切关注。

合理价估值

你有没有这个疑问?

为什么不同的分析师对于同一只股票,会得出完全不同的合理价估值呢?

关于这点,我来分享一点我的投资感悟。

曾经我一直认为,一家公司的内在价值是可以客观计算出来的。

道理很简单,当你使用DCF(现金流贴现)模型来计算内在价值,每个变量,都可以从公司财报表现中抓取。

大部分情况,的确如此。

你可以从公司5年内,10年内的表现中抓取CAGR(复合年化率),然后你稍微打个折扣,代入模型计算就行了。

但是,我越来越觉得,预测公司未来现金流的增长率,是一个很主观的,很难做的事情。

巴菲特和查理芒格曾说过,他两对同一家公司的内在价值计算,会有2个不同的数字。

不过他们得出的结果一般来说大差不差。

这说明他们是非常有经验的投资人,他们懂得如何给一个生意一个合理的增长预期。

而问题是,你没有巴菲特和查理芒格的经验,你怎么去给生意一个合理的预期呢?

这就是问题所在,你不能。

你能做的,可能是看看公司5年,10年的现金流增长表现。

可是你会发现,有的公司,表现落差特别大。

比如有的公司,刚开始几年,现金流都是翻倍,导致公司5年,或者10年增长率有30%多。但是近年开始放缓,甚至于有少量的缩水。这种情况,非常难预测。

类似的情况是你无法解决的问题。

因为没人可以预测未来,而当历史数据存在矛盾时。

识别并调和不一致的证据,是一个超能力。

这个能力并不是与生俱来的。

我反复思考后,似乎有了一点方向。

我把问题拉到最基本的一点上。

之所以你想投资个股,是为了击败大盘的回报,而大盘的回报,从历史数据上来看,大约是10%。

假如,我把理想型公司的表现,用10%这个大盘基准线来衡量,似乎可以找到一个统一估值的标准。

道理很简单,我如果投资一家公司,持有10年,还跑不过大盘的话,我为什么要买呢?

我认为这个想法应该作为给任何一家公司估值的出发点。

总结

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见