唐石峻财富体验 #53 美股META:我翻了4.5倍的股票

2025年02月15日 | 唐石峻

唐石峻财富体验 #53 美股META:我翻了4.5倍的股票

申明:

我的研究,旨在给投资人提供我个人的分析成果

所有投资都有风险,在进行任何投资前,请记得做好详细研究

欢迎阅读这期唐石峻财富体验,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

META 2025年02月15日观察

我持有 $META 很长时间了。

我的META仓位均价是162.05,目前涨幅是354.60%,翻了4.5倍。

最近META的股价已经站上740了。

自己持有的股票涨得好,自然我是很开心的。

我也不是冷静到没有情绪的人,那是机器,不是人。

虽然作为投资人,我一直努力抑制自己的情绪,

但是,我还是得承认,我很感受到很大喜悦。

很多人说,自己虽然22年底抄底了META,但是早早地就卖了,踏空了后面META爆发式的增长。

这种例子很多,包括CNBC上的那些评论员和对冲基金经理,很多人都承认过早地脱手了META的仓位。

我自己也经历过这种体验。

我在2015年12月的时候,曾经建仓过一直澳洲的股票,A2M(A2 Milk),当时它的股价是$1.048。

只可惜,我在短短20天后的12月22日就全部卖出了,

我当时还认为自己大赚了一笔,因为短短22天,它的股价就涨到了1.535。

卖出的那天正值圣诞节期间,我当时在黄金海岸度假。

我执行卖单的时候,是在黄金海岸的沙滩上。

现在回过头来看,想说不后悔是不可能的。

因为A2M后来一度涨到了$20。假如我一直持有,并且完美地在$20附近卖出的话,我可能提前很多年就财富自由了。

我提到的A2M的经历,教会了我很多。

特别是在META的仓位管理上,对我的帮助很大。

我总结了我之所以拿不住A2M的原因,是因为我不懂怎么分析公司,我对公司的未来没有信心。

我也了解到,假如我能分析一家公司的基本面,并且对公司的未来5~10年,有较大的把握,我才能真正拿住仓位。

META就是我很有把握的一次投资。

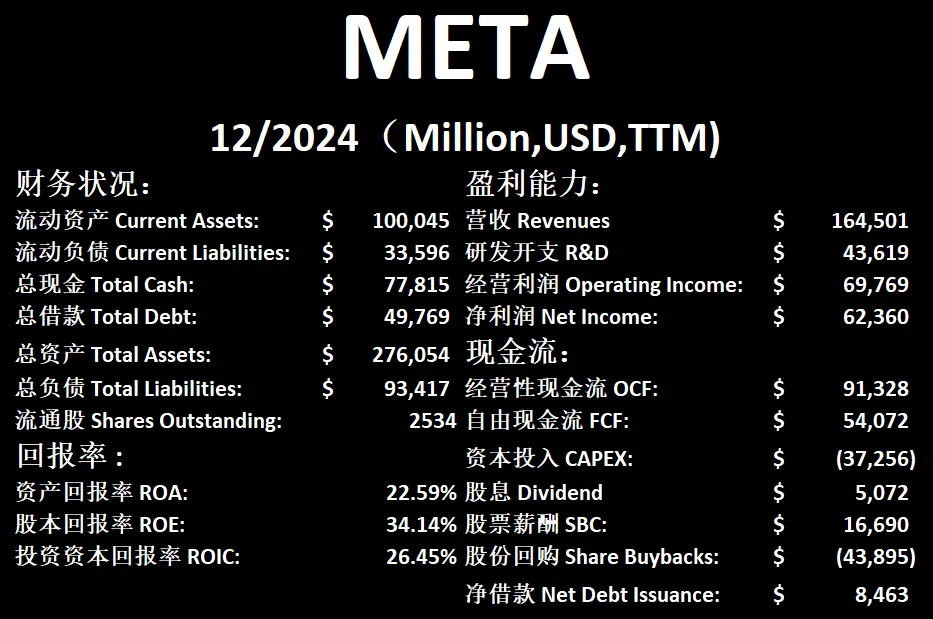

-财务健康,现金差不多是借款2倍了

-ROIC表现亮眼

-营收刷新新高

-经营利润刷新新高

-R&D开支巨大

-SBC派发同样巨大

-CAPEX同样非常巨大

-同时,公司还在大力进行股份回购

在我的打分体系中,目前META可以打到78.50分。

这个分数很高了。

公司在IT巨头的老三项上基本上得不到分,CAPEX,R&D,和SBC基本上都是0分。

然而,即便如此,公司整体分数任然很高,这一点还是值得钦佩的。

特别是公司的盈利增长。

公司目前各项盈利指标都是满分,以META的体量还能达到如此的增长速度,可能是很多投资人始料未及的。

包括我在内,我也没有预料到。

我最开始建仓META的原因,不是我很牛,我遇见了META会成功逆袭,而且在AI领域会有很大的建树。

这也是我的频道中反复提到的一个概念。

很多时候,你继续持有一只股票的原因,可能和你刚开始建仓的原因会完全不同。

我刚开始建仓META的原因很简单。

公司的基本面和股价反馈完全相悖,存在很大的安全边际。

按照当时的模型,即便META元宇宙投资失败,自身的社交媒体F4在未来5-10年0增长,公司也值250~300。

而我们知道,META最低的时候曾经跌到过80。

而我的均价是160,可想而知,当时我的仓位曾经一度有50%的浮亏。

而如今我继续持有META,理由虽然不同,不再是一个Value Play,

但是,目前META的股价和现在公司的基本面也是相符配的,

公司的基本面最近2年增长迅速,即便公司最新财报之后,Price to Operating Income也才25.33而已。

这和特斯拉,英伟达比,简直是小巫见大巫,完全没法比。

既然公司仍然在不断增长,不断提升自身的内在价值。

我们作为投资人,这个时候最好的决定,就是站在一边加油就行了。

什么都不用干。

TSLA 2025年02月11日观察

最近 $TSLA 发布了最新财报。

我又要开始每90天一次的特斯拉吐槽环节了。

其实,也不是吐槽啦,只是我的观察而已。

不过,很多人都认为我是一名特斯拉黑。

因为我错过了特斯拉,所以我成为了一个酸民,吃不着葡萄,说葡萄酸。

每当我看到这些评论,我会觉得很好笑。

现今是一个言论自由的年代,我自认为我分析股票还是很客观的,并且我的衡量标准也是很一致的,绝对没有歧视特斯拉的意思。

我甚至还认为特斯拉是一家很不错的汽车制造商。

这个季度特斯拉没有太多出彩的地方。

唯一值得一提的,可能就是Elon在财报会议上说Optimus将会成为一个 $15T 的产业。

而且,It’s gonna be bananas…

这不是我瞎说,这是Elon的原话。

只不过,目前Optimus还没开始赚到一毛钱。

乐观可能真的是所有成功的前提吧,

起码放在Elon身上,很合适。

他现在可以说是越来越飘了,越来越自信。

另一点值得关注的,就是政府的EV津贴没有了。

所以特斯拉的净利也是首次低于经营利润,较上个季度,少了 $5B。

有人说特斯拉现在将会很艰难。

因为少了少了这么多津贴,严重影响了利润率。

不过也有人认为,这反而会让特斯拉很好。

因为特斯拉所处的EV市场中,特斯拉是全世界仅有的2家赚钱的公司。

另一家是比亚迪。

虽然没有政府津贴,特斯拉损失了 $5B,但是对于其他竞争对手而言,可能就是直接破产倒闭。

Elon自己就表示,他完全不在乎政府津贴,而且他认为这将会对特斯拉有利。

-财务健康,现金差不多是借款的3倍

-ROIC这个季度断崖式的跳水,原因是因为政府的EV税务津贴没了。现在只剩下6%了。

-营收有所增长

-经营利润也有所增长,目前利润率为7.24%,这和其他汽车制造商基本上是一致的。

-P/OI (Price to Operating Income)目前为183.89,你投资特斯拉183.89块,只能买到了1块钱。

-P/FCF (Price to Free Cash Flow)目前为363.36,你投资特斯拉363.36块,只能买到1块钱特斯拉产生的现金。

-公司R&D,SBC,CAPEX都大到夸张。

-公司不发股息,也没有进行股份回购。

最新财报之后,可以打到69.25分。

这个分数还行。

除开流通股上有增发,CAPEX巨大,SBC派发巨大,R&D巨大,ROIC表现很低,利润率很低之外,其他得分还是很不错的。

盈利指标得分很高。

不过,有一点值得投资人注意的是,特斯拉的时间不多了。

我来解释下我这句话的意思。

我不是说特斯拉要破产了,要怎样怎样。

我的意思是说,再过2年,如果特斯拉还没有之前那样爆发式的盈利增长的话,

它的基本面可能就要真的断崖式的下降了。

因为,一只股票如果5年都没有明显增长,反而一直在下降的话,

你是在是没法争辩这将会是一家未来能改变世界的奇异点公司。

这期就吐槽这么多吧。

老实说,我对特斯拉还是蛮期待的。

我也想知道Optimus是否真的能成为日后我的家庭管家,

帮我拖地,洗碗,洗衣服,做饭。

这个听上去实在是让人很兴奋。

投资特斯拉的话,暂时就算了。

任何一家公司,不管多么优秀,都不存在无论什么价格买都能情况。

英伟达就是一个好的例子,你看那些山尖建仓的人,他们过去一年里可能回报是非常低的。

特斯拉同样如此,现在特斯拉的Price to FCF是363.36。

你买363.36块钱的特斯拉,特斯拉只能给你赚回来1块钱现金。

FICO 2025年02月15日观察

FICO近期也是发布了最新财报。

财报本身似乎表现不佳,EPS和营收双双暴雷。

股价也是一度跌了32.90%。

不过上周似乎砸1600价位找到了很强的支撑。

也走出了一个Bullish Pin Bar,并且,下影线很长。

FICO是不是出大事情了呢?

似乎也没有,可能只是华尔街的期待过高了吧。

Fico的护城河可以说是非常牢固。

Fico Score在北美市场中,几乎可以用垄断来形容,和google search一样,几乎是人们的默认选项。

这次FICO财报之后,即便股价下跌之后,Price to Operating Income 是59.54。

Price to FCF是65.13。

这不管怎么看,都不像很便宜的股票,虽然没有特斯拉这么夸张,但是比META贵多了。

可是,有一点是投资人很容易陷入的误区。

虽然PE,Price to Operating Income的高低可以明显看出相对的价格是否贵还是便宜,但是却没有考虑到另一个非常重要的因素。

那就是增长率。FICO就是如此。

虽然它从估值指标上来看非常贵。

但是它的增长率CAGR同样也非常快。

有24%。

正是因为它有如此高的增长率,再加上业务相对容易预期,所以这次FICO的股价调整也是引起了我兴趣。

-财务还算健康,杠杆率不算太高,FCF+现金偿还借款不算难

-ROIC表现炸裂

-营收刷新新高

-经营利润刷新新高,经营利润率42.91%

-R&D不算太大

-SBC也差不多,不算太大

-CAPEX几乎没有

-公司目前花很多钱大力回购股份

在这次财报之后,在我的打分体系中,公司的品质分没有任何变化,仍然是84.75分。

这个分数仍然非常高。

公司主要有2点我不太喜欢的地方。

第一,杠杆率有点过高了。

第二,公司SBC派发也过高了。

不过,除开这2点之外,公司其他表现非常好。

可以用惊艳来形容。

FICO这次股价如果继续下跌,我可能会越来越感兴趣。

指数基金 vs 主动选股

每当朋友们问我怎么投资。

我总会不假思索给出的答案,投资指数基金。

不管是美股标普,纳斯达克,甚至澳洲300,都适合99%的普通投资人。

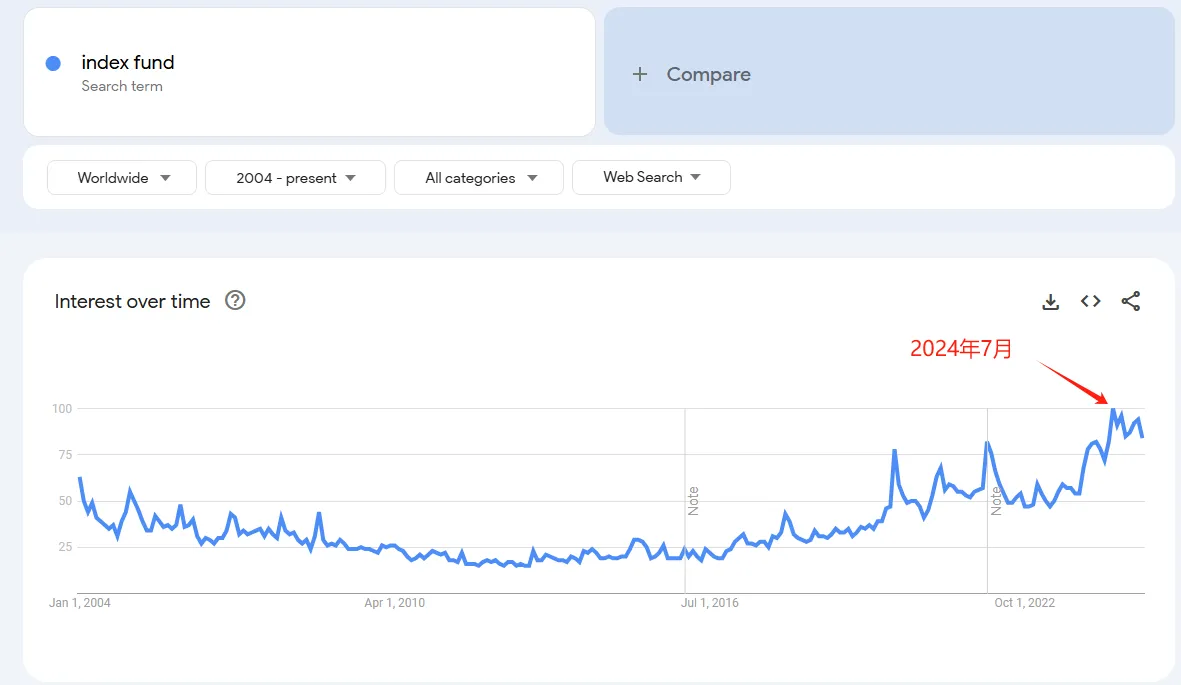

然而,随着指数基金近几年来不断流行,我发现很多人的想法给带偏了。

特别是在2024年7月,Index Fund(指数基金)在Google Trend上居然已经来到了权重100。

要知道Google是全世界最大的搜索引擎,占据了90%的市场份额。

一个关键词在Google Trend上的权重达到100。

这意味着这个词是当下最流行的词。

我之所以说很多人的想法给带偏了。

是因为我发现现在社交平台上越来越多人认为只有投资指数基金才是唯一可行的投资策略。

而且他们认为,既然80%的对冲基金经理减去费率都跑不赢大盘,所以主动选股的投资人都是傻子。

对于这种观点,我实在是不敢恭维。

你想想,美股标普500这种大盘指数基金的涨跌究竟是什么造成的?

是公司本身么?

还是被动投资指数基金的投资人?

都不是。

真正决定大盘指数的人,就是主动选股的投资人。

之所以一个普通人能够完全不具备任何专业知识,靠投资大盘指数积累财富的原因,

正是你们认为是傻子的这群主动选股的投资人。

反过来想。

假如这个世界上没有主动选股的投资人,这个市场将不存在任何流动性。

这一后果将会是毁灭性的。

市场将不再具备合理定价的能力,资本主义社会也将宣告灭亡。

不过,好消息是,主动选股参与公开股权市场的人很多。

而且,这个行业还是一个竞争非常激烈的行业。

就目前这个势头来看,这个行业越来越大了。

虽然跑赢大盘的投资人比例不大,但是并没有你想象的那么遥不可及。

超级投资人我就不提了,最起码,我就跑赢了。

而且,我认为跑赢大盘,其实不难。

但是,前提是你得具备专业的投资知识。

假如你不懂,也不想学,对你而言投资大盘指数才是最靠谱的财富积累手段。

假如你具备专业知识,

投资大盘指数 makes little sense。

总结

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见