唐石峻财富体验 #35 中国突然又值得投资了?

2024年10月10日 | 唐石峻

唐石峻财富体验 #35 中国突然又值得投资了?

欢迎阅读这期唐石峻财富体验,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

申明:

我的研究,旨在给投资人提供我个人的分析成果

所有投资都有风险,在进行任何投资前,请记得做好详细研究

中国突然又值得投资了?

最近最大的新闻,莫过于中国政府开始印钱了。

为什么中国政府印钱这条新闻会这么火呢?因为它直接导致了股市暴涨。媒体都是跟着股价走的,一时间 Buy Everything China 的内容铺天盖地的席卷而来。目前关于China Trade,国际上投资人也是处于两极分化。

一方投资人认为,政府印钱的魔力世界都刚刚亲身经历过。20年疫情期间,美国政府疯狂印钱,导致美股暴涨,人们似乎都已经忘记自己身处全球百年难遇的大灾难中。而当时,中国政府一直强忍着不印钱,所以经济才会像现在这么糟糕,现在终于开始印钱了,结果似乎已经很明朗。其次,美股2024年又是大牛市的一年,连大盘都涨了20%,市场中股票普遍估值过高,什么都觉得很贵。反观中国,绝大多数的股票都很便宜,再加上政策上的利好,和人们在房市中损失惨重,投资股票情绪高涨。目前可谓是天时地利人和全占了。超级投资人David Tepper更是在CNBC上开始喊话,现在所有中概股都值得买。

另一方投资人认为,中国的股市,是完全由政策导向的市场,是一个靠钱拉盘砸盘的市场,而不是由公司创造的价值所导向的市场。纵观中国各大交易所近20年的走势,沪指,深指,港指,毫无例外都是横着走。假如你投资中国大盘20年,你到头来,还是一笔亏账。中国GDP年年都交出一份高增长的答卷,但是股市20年如一日,就是不涨。连投资大盘指数都赚不到钱的市场,不值得投资。

在我看来,我认为两方说的都对,也都有强有力的证据来佐证他们的观点。但是,我认为两方关心的点没什么意义。分析宏观经济,上升到政治层面,很容易让人觉得你说的是对的。但是,想在公开股权市场积累到财富,关注宏观经济,你永远赚不到钱。我之所以在大家都不看好中概股的这两年积累中概股的仓位,并不是因为我预见到了中国政府会印钱,也不是因为我觉得中国经济未来会如何如何。我关心的问题是在每个单独的公司上,我懂这家公司么?这家公司过去表现如何?未来有多大的概率能保持良好的表现?这家公司股价现在打折了么?

我认为在任何市场情形下,市场定价都存在短暂的无效阶段。之所以市场会存在没有效率的阶段,是因为所谓市场的参与者,是人。只要有人参与的市场,很多本质永远都不会改变,恐惧不会改变,贪婪不会改变,希望也不会改变。而市场另一个魅力在于,它终将会重新变得有效率,任何极端的情况终将回归均值,任何公司,最终市场会给其合理的定价。正因为市场会存在短暂的无效,又会重新回归有效,才给了投资人用好价格买好公司的机会。

真正可以长期在公开股权市场赚到大钱的人,不是宏观经济学家。

JD 要一飞冲天?

$JD 京东已经涨了125.74%了,比阿里涨得更多,也是Michael Burry重仓持股的中概股。

上次我分析京东仅仅是29天前,当时,这是一只$26.38的股票。现在京东已经涨到了$47.18。这仅仅是因为中国政府开始印钱这么简单么?

京东是中国最大的电商平台之一,和阿里,拼多多,抖音瓜分了整个市场。目前市场份额排名第二,仅次于阿里。和其他平台不一样的是,京东没有大力开展国际电商业务,而是把重心放在国内。并且,京东专注自家的物流系统。

业务模型上,京东和其他平台也是有显著的区别。京东最显著的特点是自营电商模式,京东直接采购产品,存放在自己的仓库,并通过自家的物流体系送达给消费者。这与阿里巴巴主要依赖第三方商家 的模式不同。其次,就是京东的自建物流体系,京东物流。京东自建了一整套全国性的仓储和配送网络,覆盖 “最后一公里” 的配送,保障了其 高效、可靠的物流体验。这是京东区别于阿里巴巴、拼多多等平台的另一个显著特征。

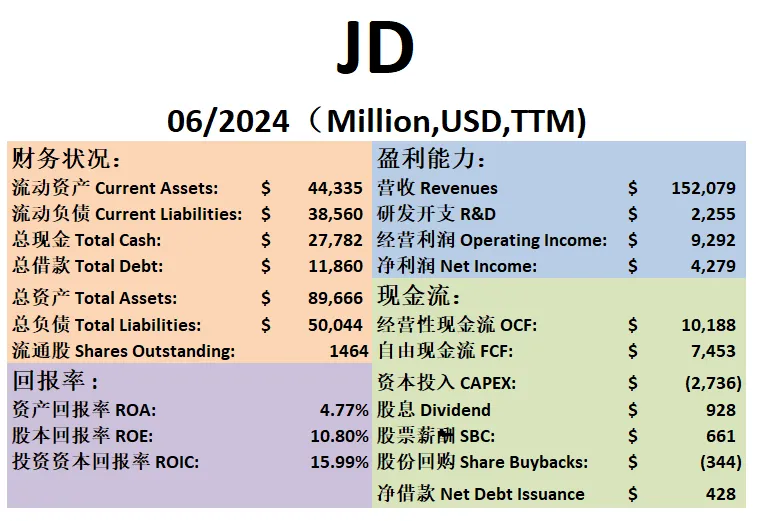

最新财报数据一页概览:

🟢财务健康,现金是借款2倍多

🟢ROIC表现不错

🟠营收有些微缩水

🟢R&D开支不高

🟠经营利润有些微缩水,利润率6.11%

🟠CAPEX很高,占FCF 36.71%

🟢SBC派发不高,占FCF 8.87%

我上个月,刚分析过京东,在我的打分体系中,京东可以打到72.25分,比阿里还高些,公司没有短板。其实在我的体系中,我对中概股的地缘风险上都有一定程度上的降权,要知道中国股市和美国股市还是有本质区别的。所以中概股能有72.25分,看似比不上美股那些80分以上的复利机器们,其实已经非常高了。

从财报来看, 管理层对对保持增长、盈利能力和现金流之间的平衡充满信心,并将重点放在长期市场份额的扩展和未来几年实现高个位数利润率上。

京东不属于我能力圈内的公司,我没有在京东上购过物,对京东物流强大的护城河没有很深的体会。这也是为什么京东之前比阿里提供的安全边际还要大,连Michael Burry都忍不住建仓了,我还是没有买的原因。

现在全球投资人对于中概股处于两极分化,并且似乎两边都很有道理。一边是David Tepper为代表的多头观点,Buy Everything China,因为我们都看到了政府印钱会对公开股权市场产生什么效果。回首20年,美股超级牛市就是由印钱直接促成的。让人几乎忘了自己身处全球性的大灾难中。而之前中国一直没有印钱,现在开始印钱,似乎结局是必然的。

而另一边也有很多投资人指出,一个国家的大盘指数,不管是哪个交易所,20年来,一直都是横着走。一个买大盘都赚不到钱的市场,不值得投资。中国股市完全是政策导向的,用钱拉盘砸盘的市场,而不是以公司创造价值为导向的市场。

我认为,双方说的都有道理,但是都说的不是重点。分析宏观经济,上升到政治层面,很容易让人觉得你说的是对的。但是,想在公开股权市场积累到财富,关注宏观经济,你永远赚不到钱。我之所以在大家都不看好中概股的这两年积累中概股的仓位,并不是因为我预见到了中国政府会印钱,也不是因为我觉得中国经济未来会如何如何。我关心的问题是在每个单独的公司上,我懂这家公司么?这家公司过去表现如何?未来有多大的概率能保持良好的表现?这家公司股价现在打折了么?

BIDU 百度是你值得配置仓位的股票么?

$BIDU 20天也一度涨了43.86%,在Buy Everything China的时代,百度是你值得配置仓位的股票么?

提到百度,我的第一反应就是中国的谷歌。由于中国政府对谷歌的封锁,导致百度成为了中国垄断型的搜索引擎。国外遇到为什么都会说google一下,在中国遇到不懂的问题,都会说百度一下。但是百度除开搜索引擎之外,它的业务其实还涵盖了广告,云计算,AI,和自动驾驶等业务。

搜索广告业务,和谷歌一样,仍然是百度最赚钱的业务。不过它在中国的市场份额并没有谷歌在全世界搜索引擎市场中超过90%占比那么夸张,它在中国搜索引擎市场市场占比大概有60%左右。其次是腾讯和360搜索。

提到百度的未来,AI将会是最大的催化剂。百度和谷歌一样,拥有得天独厚的优势就在于数据的累积。特别在自动驾驶领域,目前百度萝卜快跑已经处于行业领先地位,在国际上也得到了认可。目前中国政策上的支持,和技术上的领先,自动驾驶业务可能在未来成为百度重要的增长点。

再来就是百度云,虽然在国内它市场占有率不大,差不多不到10%,落后于阿里云,腾讯云和华为云。但是它的投资也不小,目前也是在奋起直追。

最新财报信息一页概览:

🟢财务健康,现金可以偿还借款

🟠ROIC表现一般

🟠营收有些微缩水

🟠R&D开支非常大

🟢经营利润刷新新高,利润率有28.42%

🟠CAPEX同样巨大,占FCF 48.49%

🟠SBC占FCF的27.12%

百度在我的打分体系中,能打到63.75分,在中概股中算是中规中矩。主要扣分项目是SBC的派发过高,CAPEX投入巨大,ROIC表现不尽如人意。并且,盈利能力似乎增长势头不高,在过去的5年中,一直横着走,没有明显的增长。

财报会议中,管理层还是比较诚恳,虽然谈到了百度在AI搜索,以及萝卜快跑(Apollo)项目上取得的成功,比如在武汉实现了100%全无人驾驶运营,而且通过RT6车型扩大了运营规模。同时,管理层也提到了公司面临的挑战,比如宏观经济的挑战,同行竞争的压力,以及AI集成持续转型,这种种都影响了百度top line营收,导致连续几个季度缩水。

在我看来,我对百度研究还是不够,它不属于我能力圈的公司。从公司品质上来看,百度面临很大的问题,资本配置成本很高的同时,盈利能力疲软,这就导致了公司持续发展遇到了较大的瓶颈。虽然百度身处AI大风口的正中心,但是在很多方面百度都落后于阿里和腾讯。而且还有华为这个没有上市,不在公开股权市场,但是同样具有很强竞争力的对手,目前来说,百度的前景还是比较不明朗。我能看到的,是萝卜快跑业务如果能在各大城市开始形成大规模的运营,可能在未来的几年百度将会有爆发式的增长。但是,暂时还没有体现在财报数据中。全自动驾驶行业还处于萌芽期,全世界很多公司都想分一杯羹,但是这个发展可能并不会如履平地,相反可能需要克服很多难关。

BKNG 是一个好标的么?

$BKNG 这周刷新历史新高,Booking 是一个值得投资的好标的么?

Booking是全球在线旅行预定平台的一哥。旗下拥有多个知名的品牌,包括Booking,Priceline, Agoda,Kayak、Rentalcars, 和 OpenTable。这些品牌覆盖了酒店预订、机票、租车、餐厅预订等旅行相关服务。其中Booking是它的旗舰平台,主要提供全球范围内的酒店,公寓、度假村等住宿选择。这个平台提供了广泛的选择和多样化的住宿体验,因此吸引了大量用户。

Booking主要业务有3个部分,第一是商户业务(Merchant),包括佣金,支付,保险等营收,这也是booking主要营收来源。其次是代理业务(Agency),主要是代理预订服务的收入。最后,Booking还有广告业务,不过占比比较小,主要来源Kayak和Opentable。

Booking虽然是目前市场份额最大,但是旅游预订行业竞争也是很激烈的,Airbnb,Agoda,Expedia,都是直接和Booking竞争的公司。但是业务最齐全,最广泛的,还是Booking,比如Airbnb目前业务就比较单一,只在代理业务上和Booking竞争。总体上Booking在全球住宿预订市场中占有较大份额,尤其是在高端酒店和商务旅行者市场,它的服务覆盖面广,提供了强大的用户体验和服务。

最新财报数据一页概览

🟢财务健康,现金几乎可以还清借款

🟢ROIC表现亮眼

🟢营收刷新新高

🟢经营利润刷新新高,利润率有28.39%

🟢公司善于创造现金

🟢CAPEX很低占FCF 5.88%

🟢SBC很低占FCF 7.63%

🟢最近开始派发股息,并且大量回购股份,占FCF 115.19%

在我的打分体系中,Booking能打到80分,分数非常高了。总体上来看各方面表现都很平均,没有明显短板。并且有几点我很喜欢地方

-ROIC非常高

-没有研发开支,CAPEX,SBC,股息开支都很低,现金主要用于回购股份

-自从1999年IPO以来,Booking从来没有拆过股,目前股价较高,几千美元1股,因此对许多散户投资人来说,购买一整股的门槛较高。然而,公司没有采取拆股的做法,表明他们更关注机构投资者或长期投资者,而不是通过拆股吸引更多的小型投资者。其实稍微懂一点投资的人都知道,目前零碎股盛行的年代,即便伯克希尔A股,几十万1股,散户也是可以随便买。

Booking除开疫情期间各方面指标有明显的下降以外,其他时间增长稳定,目前各方面核心数据已经全面超过疫情前的指标,刷新历史新高。我认为Booking属于我能力圈内的公司,公司品质也很高,在未来也会是我着重关注的一家公司。

CRM 是整合AI的潜力股么?

$CRM 这次探底之后,已经涨了33.02%了。这家企业云软件巨头是否值得投资?

Salesforce主营业务是为企业提供专业的云技术解决方案,营收主要来源于订阅服务。同时,少部分来源于咨询服务。它的股票代码CRM,就是Customer Relationships Management的缩写,CRM也是主要竞争的行业。

Salesforce根据多家权威机构数据表明,在全球 CRM 市场的占有率远远领先于其他竞争者。在 CRM 市场中,Salesforce 的市场份额接近 23-24%,连续多年位居全球第一。它的主要竞争对手有:

-微软 Dynamics 365:微软凭借其强大的企业用户基础和与 Office 产品的无缝集成,成为 Salesforce 在 CRM 领域的主要竞争者。

-SAP:作为传统的企业软件巨头,SAP 也在 CRM 领域具有一定的市场份额,特别是在欧洲市场。

-Oracle:Oracle 通过其云服务和数据库技术,与 Salesforce 竞争部分企业级客户。

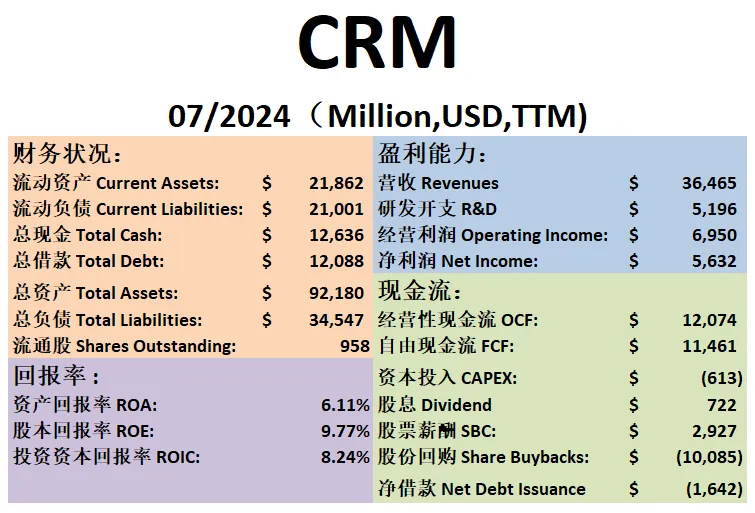

最新财报数据一页概览:

🟢财务健康,现金正好能偿还借款

🟠ROIC表现一般

🟢营收刷新新高

🟢R&D支出可以接受

🟢经营利润刷新新高,利润率为19.06%

🟢公司非常善于创造现金

🟢CAPEX占比很低

🟠SBC派发占比较高,占FCF 25.54%

🟢公司大力回购股份

在我的打分体系中,Salesforce可以打到82.5分,这个分数可以说是相当高了。除开SBC派发过大,ROIC表现一般扣分比较多之外,其他指标可以说表现出色。公司营收增长非常稳定,自从22年10月以来,经营利润增长非常快。最让我喜欢的一点是,公司非常善于创造现金,OCF快要有EBIT 2倍了。另外,CAPEX开支很低,因为公司业务是基于云端,所以几乎不存在什么资本开支,也能赚到钱。目前公司大量的现金,主要用于回购股份。值得注意的一点是,虽然公司有进行 $10B 的股份回购!但是,总体上流通股并没有明显降低。

Salesforce慢慢进入我的能力圈,也是我比较喜爱和着重关注的行业。作为CRM行业龙头,公司未来的发展似乎不错。加上最新的AI Agent概念(爱因斯坦),现在公司也是在大力做市场营销。 它通过自动化、预测和优化工具,帮助企业提升销售、营销、服务等多个业务领域的效率和效果。特别是 Einstein GPT 的推出,进一步扩大了生成式 AI 在企业中的应用场景,使 Salesforce 成为了企业数字化转型中的重要驱动力。从财报数据,和公司所处的第未来看,AI加上公司现有的平台,似乎成功概率不低。

我在未来也会持续关注这家公司。

机会成本:新的领悟

你还在为过去的投资决策感到后悔吗?

每当你回顾过去的投资决策时,是否总是觉得如果当初做了不同的选择,现在的结果会大不相同?虽然过去的错误我们无法改变,但通过更好地理解机会成本,未来的每个投资决策都可以更明智。

机会成本(Opportunity Cost),最早接触到这个词是在上大学的时候。在宏观和微观经济学中,我第一次接触到了机会成本这个概念,当时虽然可以理解这个概念,应付考试。但是因为经历不足,领悟并不深透。而随着我经历的事越多,慢慢的,我对机会成本有了新的领悟。

机会成本是什么东西?

最通俗的理解,每当你决定做一件事,你便会放弃利用同等资源做其他事情的潜在收益,这就是机会成本的核心。 这其实就是一个选择和放弃的过程,当我们做出一个选择,不可避免地就会放弃其他选项,机会成本正是这些未被选择的选项的潜在价值。

投资中,机会成本怎么理解?

每当你做出一个投资决定,你便放弃了其他投资选项。举个例子,我在2015年的时候选择投资一个公寓,而我放弃了其他的投资选项,比如投资特斯拉,时至今日,假设我2015年投资特斯拉,到目前为止赚的钱,就是我投资公寓的机会成本。这么一算,如果我是一个悲观的人,可能要直接抑郁了。然而,我渐渐发现,机会成本不能这么理解,因为从未来回到过去,谁都知道该怎么做。比如你可以记下开奖号码,回去中彩票,或者你可以在2008年的时候大量挖比特币,这种例子太多。

你应该怎么真确地理解机会成本?

我认为 ,真正的机会成本是在你认知范围内的选项和未选项之前的比较,举个例子,我2015年的时候,投资公寓,同时我在2015年的时候还投资了澳股A2M,然而,我A2M的仓位和公寓比起来可以说是微不足道。A2M曾经在20年的时候涨到过$20,所以乍一看,投资公寓的机会成本就是A2M从$1涨到$20的利益。然而,进一步来想,我当年基本上是投资新手,所以我在A2M整个缔造神话的过程中,其实只翻了2倍。所以根据现在我对机会成本的理解,我投资公寓的机会成本,其实也就是涨幅100%的回报而已。

你没法赚到认知范围以外的钱。

想要扩大你的投资机会,面临机会的时候能做出正确的选择,学习正确的知识,不断扩大你的能力圈,才是靠谱的方法。

总结

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见