唐石峻财富体验 #26 - 日本干翻了美国股市! | 巴菲特清仓50%苹果

2024年8月8日 | 唐石峻

唐石峻财富体验 #26 - 日本干翻了美国股市! | 巴菲特清仓50%苹果

申明:

我的研究,旨在给投资人提供我个人的分析成果

所有投资都有风险,在进行任何投资前,请记得做好详细研究

这周

欢迎阅读这期唐石峻财富体验,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

血红色的星期一

道琼斯指数下跌超过1000点,创下自COVID-19大流行以来的最大单日跌幅

日经指数下跌了12%,创下自1987年以来的最差表现

经济衰退是不是马上要来了?

周一市场可以说是血流成河

而这次市场大跌的原因,我们得把目光放到日本

由于日本长期的低利率政策和经济疲软,日元持续贬值。

而和日本截然相反,美国在高利率环境下,美国国债收益持续增加。

这中间就形成一个套利交易的机会。

投机者利用低利息借贷日元,然后投资高息的美国国债,从中获取利差。

长期以来,很多投机者痴迷于这一交易,从中获取了丰厚的回报。

然而,最近,为了防止日元进一步贬值,日本也被迫开始加息了。

这使得日元开始升值,美元贬值,导致借贷成本增加,这些投机者不得不平仓来偿还贷款。

故事发生之后,其实很好理解。

但是这种黑天鹅事件,没有人能够预测到。

未来你将会讨论的大事件

肯定是你现在从没听说过的

比如这次日本投机者被平仓事件。

越是这种没有人能预测到的事件,市场反应越是激烈。

所以周一,很多交易员被血洗。

券商在关键时刻集体联合起来整你?

不仅仅是小券商,Schwab,Fidelity,IB,Robinhood

都在市场剧烈波动期间暂定交易

似乎在你最需要他们的时候,他们合起伙来整你

周一市场可以说是杀红了眼,然而更加诡异,意想不到的,是你的券商在你最需要他们的时候,却突然不靠谱了

其实这种情况并不是第一次发生

-首先一种情况是市场熔断机制:市场熔断机制是一种在市场发生极端价格波动时自动触发的保护措施。根据规定,当标普500指数单日跌幅达到7%(一级熔断)、13%(二级熔断)或20%(三级熔断)时,市场会分别暂停交易15分钟或全天,以减缓市场波动的影响

-再就是技术故障和流量过大:由于市场波动剧烈,交易量激增,导致一些券商的服务器无法承受负载,从而出现技术故障。例如,Robinhood的24小时交易系统因交易量过大而暂停了8小时,导致多名用户的交易被取消

-最后一个情况是平台风险控制:一些券商平台为了防止个别股票出现极端价格波动,设置了交易价格带限制。例如,Robinhood的24小时市场服务在股票价格波动超过设定范围时,会自动暂停交易

周一由于短时间内市场波动剧烈,交易量暴增,所以出于风险控制,和避免技术故障,大部分知名的券商都采取了暂定交易的手段。

虽然听上去感觉还是券商联手一起来整散户,但是你要明白,这就是你玩的游戏机制。与其抱怨游戏规则,你更应该了解如何才能规避掉游戏机制的弊端。

怎么做才能避免被整呢?

你要避免投机产品。市场中黑天鹅事件是不可能避免的,而且没人可以预测。我很早就有提到,下一个黑天鹅事件绝对不是现在能够预测到的,真正的风险你是看不到的,你能看到的,那都不叫风险。

如果你手里拿着meme altcoin,或者你买了只是故事吹的天花乱坠的科技股,你自然会很慌张,我要是你我也慌。

如果你手里拿着基本面良好的公司股票,你懂这家公司,你应该会很喜欢市场剧烈波动。因为非凡的投资机会,大多存在于市场剧烈波动时期。

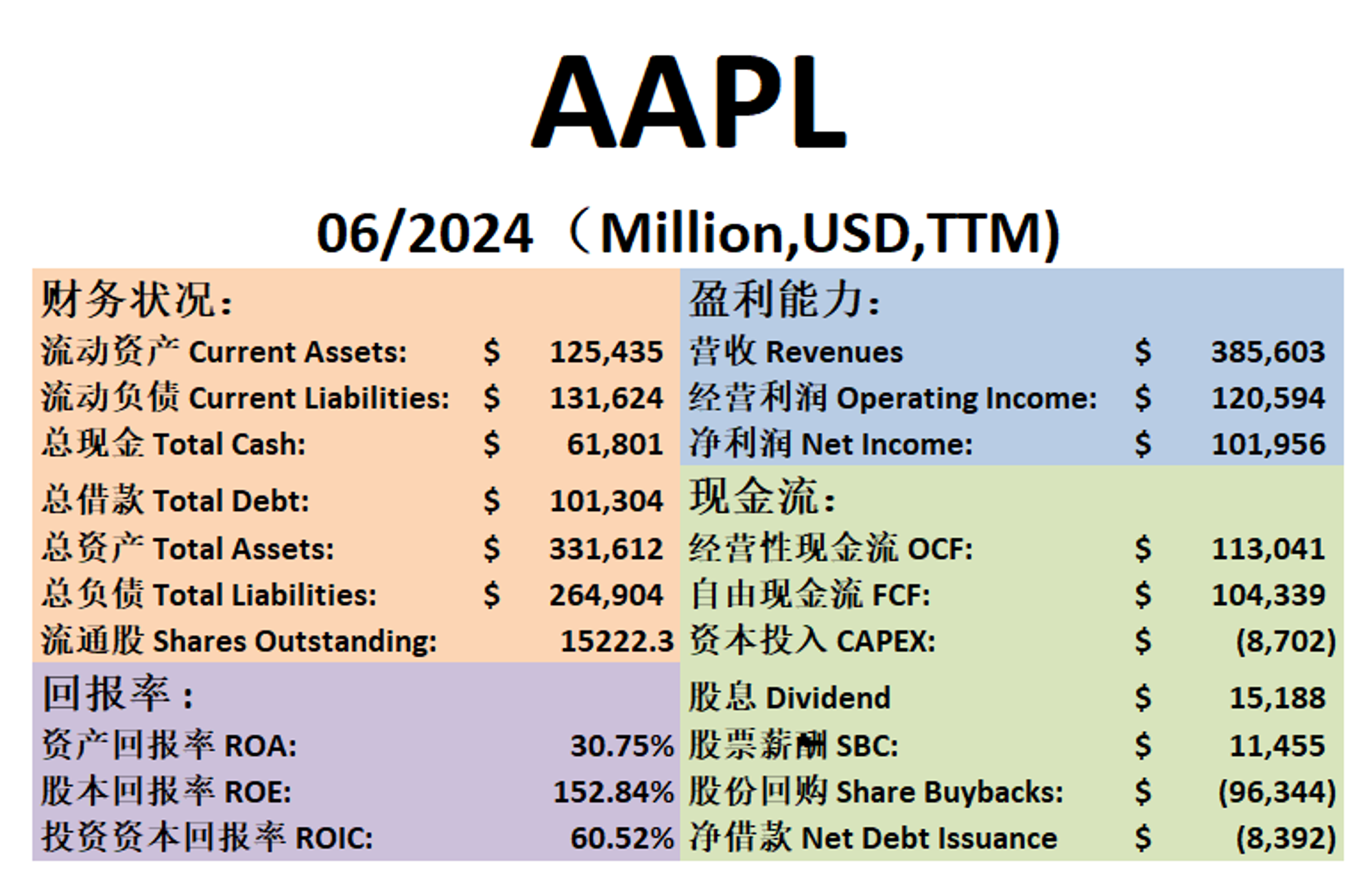

巴菲特卖了一半苹果( $AAPL )仓位!

巴菲特卖了一半苹果( $AAPL )仓位!

这周,我的社交媒体圈被这条劲爆消息刷屏了。

一时间,可谓是众说纷纭,有人说巴菲特认为苹果的发展估计也到头了,有人说巴菲特一旦开始trim,就会清仓,有人说老爷子提前感受到了经济衰退来袭,开始提前布局。

我持有苹果的股份,而且我刚刚做了苹果最新财报的个股分析。我来讲讲我对这件事的看法:

我认为过分的揣测其实没什么意义,你得看看苹果目前来说,究竟是怎样一家公司。

-ROIC 60.52%,并且持续增加,就这一条能够和苹果相比的公司,好像找不到。

-营收虽然增长已经只有5%左右了。但是仍然刷新了新高,并且经营利润率已经增长至31.27%。好像也能难在这个体量找到对手。

-相较于其他Mag7,苹果的CAPEX相对来说很低,只有FCF的8.34%,其他巨头都在比谁家英伟达的显卡更多,苹果根本不参与,就把钱全赚了。

-虽然目前股价并不便宜,但是也没有像英伟达和特斯拉的股价这么夸张。

由于巴菲特效应,苹果有可能会跌,但是谁也没法预测股价短期内的走势。我之前买苹果,是买了这个生意,而不是AAPL这串代码。

目前我认为苹果财报一如既往可以用亮瞎眼来形容。有诸多优势,挑不出啥毛病。

所以我会继续持有。

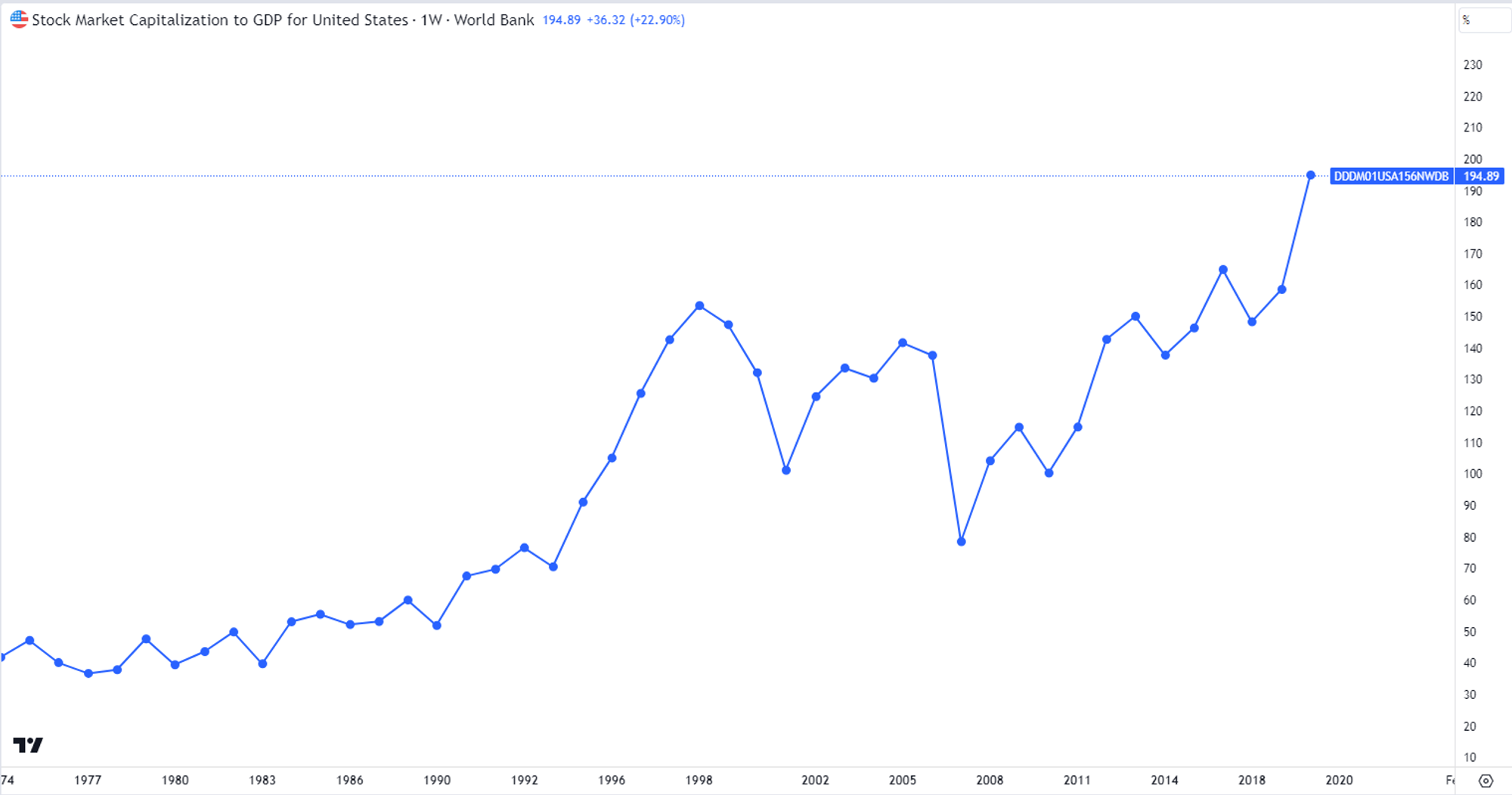

巴菲特指数

巴菲特指数(Buffett Indicator)是一个在牛市中容易被人遗忘的指标

这个指标是市场总市值和GDP的比值

判定标准也很好理解

-当巴菲特指数低于100%时,意味着股票市场的总市值小于国家的GDP。一般认为此时股市可能被低估,具有投资价值

-接近或等于100%:当巴菲特指数接近或等于100%时,意味着股票市场的总市值与GDP大致相等。此时市场估值被认为是合理的

-高于100%:当巴菲特指数高于100%时,意味着股票市场的总市值大于国家的GDP。此时可能表明股市被高估,投资风险增加

而目前这波美股牛市,巴菲特指数曾一度来到200%,并且刷新历史新高

要知道互联网泡沫顶峰时期,巴菲特指数也才153%

所以这次巴菲特抛售大量股票,伯克希尔现金储备已经来到277B,这一系列的操作,也不难理解。

巴菲特曾经在伯克希尔股东大会上提到货,他很后悔,因为想省税,没有在98年可口可乐价格过高的时候卖出一些可乐的股份

这次卖出苹果仓位,可能也算是老爷子吸取了之前的教训。

投资指数基金,但是跑不赢指数

有人问我,为什么他也投指数基金ETF了,但是还跑不赢大盘呢?

于是我反问他,你是怎么投的?

他回答说,每次买的时候觉得太贵了,想等低一点再买,结果ETF没等他,直接涨上去了,等他再追进去的时候,回报很平庸。

这应该是很多人普遍面对的问题。不是想抄底结果没抄到,就是想在高位卖出,结果卖早了。

你买指数ETF结果还跑不赢指数,只有一个原因,是因为你把指数ETF的功能理解错了。

指数ETF是用于在未来几十年中给你累积财富的工具,不是用来投机交易的工具。

尝试择时,是你跑不赢大盘的原因。如果你这么喜欢投机交易,如今市场中专门为投机而生的金融产品多了去了,你大可以买别的,发挥你交易的特长,比如TQQQ之类带杠杆的ETF,或者各种CFD交易,期货期权交易等等。

你之所以会尝试交易指数ETF,说到底还是因为不理解投资和投机的区别。

-做投资,你不会因为股价的波动做投资决策的。你决定买一个资产,除非你认为这个资产未来已经不会增值了,你才会考虑卖出,而不是因为它的价格涨了还是跌了。

-做投机交易,你压根就不需要管这个资产的基本面,你关心的只是市场的波动,只要流动性ok,符合你的交易策略,你拿得准市场情绪,你就能做交易决策。

理解你到底是投资人还是交易员,是非常重要的第一步。

搞不懂这个问题,你只会在金融市场中一直被割韭菜,到头来还不知道自己究竟输在哪?

投资是不需要每天坐在电脑面前等开盘的,你可能1个星期都花不到2小时。投资指数ETF,你压根就不用看图,设置好自动投资,每个星期1分钟都不用花。

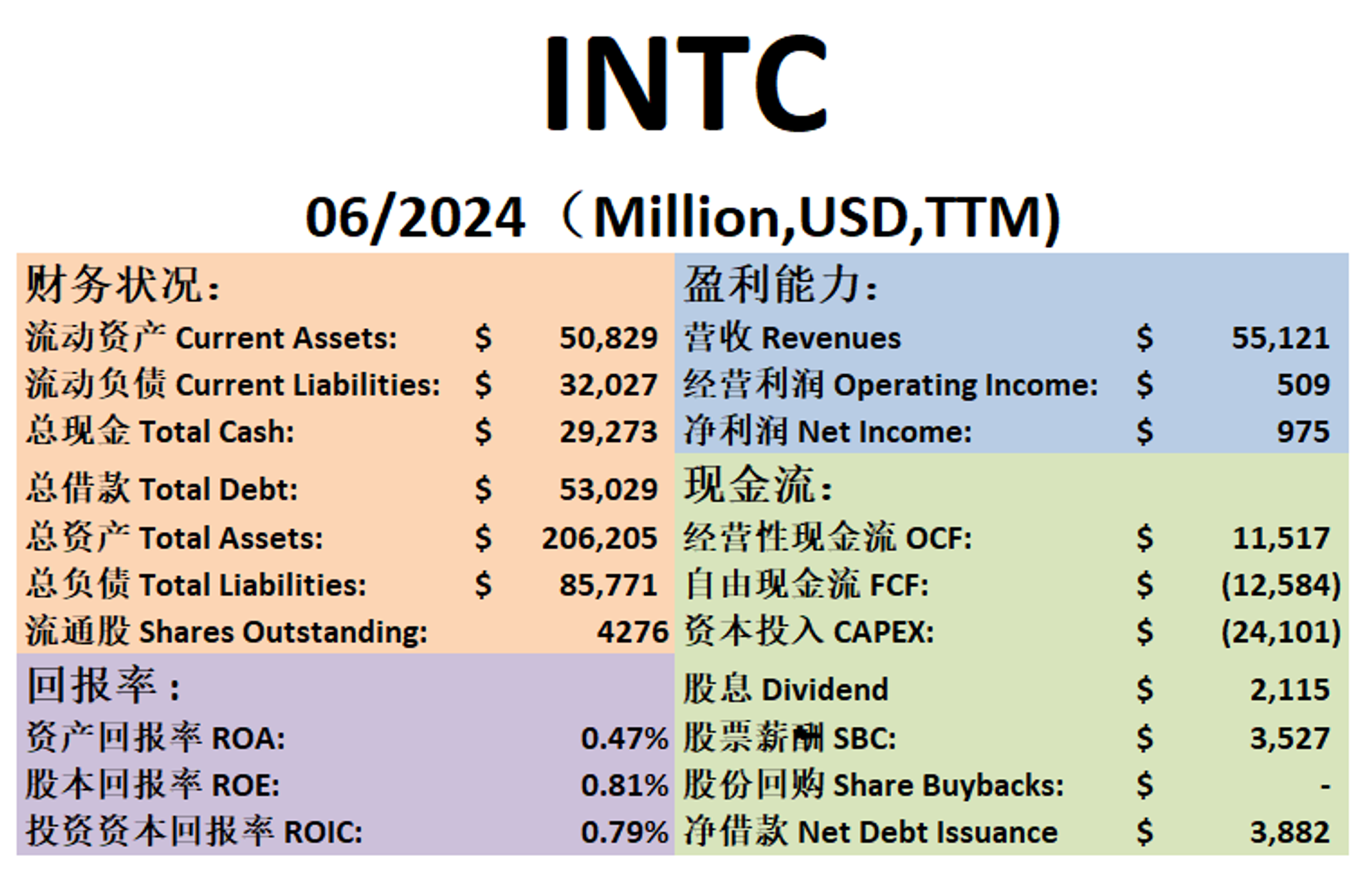

Intel表现太差了!

有较大安全边际的股票

不一定会是非凡的机会

我曾经不止一次表达了我对 $INTC 的观点。

这周暴跌之后,目前Intel的股价已经跌了72.65%

股价很重要,但是股票背后这家公司更重要,这次Intel取消股息,裁员15%,其实早在几个季度前就有许多征兆。

我们来看一下最新财报数据 One Pager

-财务还算健康,但是值得注意的是借款已经来到 53B,现在FCF是负的12.58B,手上29.3B现金,感觉已经不太够了

-ROIC低到只剩下0.79%,说明Intel的资本投资效率很低,没有取得业绩。

-55.12B营收,居然只有509M经营利润,利润率只有0.92%。这数字可以说是差到惊为天人。

-CAPEX非常巨大,12个月来到了24.1B,这也直接导致FCF负12.58B

-公司派发了最后一次股息(财报宣布将会停止股息派发)

-股票薪酬仍然有3.53B。表现如此之差,为什么还有这么大的员工激励?

-12个月新增了3.88B的借款

种种迹象都表明,目前公司举步维艰,所以这次财报虽然看上去很意外,实则是一家公司经营越来越差的必然结果。

我总是告诫投资人们,不要急,如果一家公司很好,真的可以逆袭,你有的是时间,你得等公司提供能逆袭的证据之后再考虑投资,而不是因为公司有一个很好的故事,就草草做投资决策。

星巴克在中国遭遇滑铁卢

星巴克近两个季度财报,显现出了经营中面临的严峻挑战

股价上也是有直接的反馈。

目前股价,距离这波行情的峰值,已经低了38.04%。

最新财报数据One Pager:

-财务堪忧,不过这似乎是行业特点。

-ROIC有所缩水,不过仍然有24.26%

-营收有些微缩水

-经营利润同样有些微缩水,经营利润率目前来到了15.12%

-公司善于创造现金

-CAPEX巨大,占FCF的70.01%

-股息派发同样巨大,占FCF的66.54%

-SBC派发不高,占FCF 8.12%

-股份回购占FCF的43.18%

不难看出,星巴克 $SBUX 在高利率时代表现很差

不仅财报上疲软

管理层难辞其咎

股息派发如此高,是否还值得?

经营效率如何能提高?

同店销量大幅下降的同时,开这么多新店有意义么?

中国市场上的滑铁卢,可能预示着公司的转折。如今市场如果大幅调整,很多公司都会比星巴克更吸引人。

似乎只有政府才能阻止META

Meta( $META )是我重仓持股之一,同时也是目前为止,我的投资组合中回报最高的一只股票

截至目前为止,我的META仓位涨幅达到了218.45%,翻了3.18倍

我们来看看截至24年6月META的表现如何

最新财报One Pager:

-财务健康,现金可以偿还借款,手里有58B的现金,体量惊人

-ROIC刷新新高,表现亮眼

-营收刷新新高

-经营利润刷新新高,并且增长惊人,经营利润率已经来到了41.56%(上个季度是34.42%)

-CAPEX巨大,占FCF 58.3%

-这是第二个季度股息派发,比上次多,占FCF5.13%

-SBC占FCF 30.47%,这里比例相当高了

-股份回购占FCF 83.77%,这里值得商榷

投资Thesis

-META属于我能力圈中心的公司,我每天的生活都离不开META旗下的APP

-META的护城河在多个领域可以说是又宽又深

-META是极少数的,除开苹果和微软之外,被欧洲各国政府和美国政府竭力遏制的公司,因为政府意识到,如果放任这种公司自由发展,META将会垄断整个市场,所以来自政府的干预,将会持续是公司面临的主要头风

-最新财报可以说是亮眼,AI的狂潮似乎还未结束,值得一提的是,META大力回购股份,这里我认为管理层还是认为其股价是被市场低估的,因为从OCF来考虑的话,目前股价的确存在安全边际。这里我保持谨慎观点,我认为从FCF来考虑,目前市场定价合理

-我的仓位平均价是$162,目前我虽然不会加仓,但是我继续持有

苹果的发展是否已经到头了?

苹果( $AAPL )最近已经重回世界第一王座

苹果是我重仓持有股票之一

昨天公布了最新财报,我们来分析下截至24年6月,苹果的表现如何

最新财报数据 One Pager:

-财务健康,现金+FCF偿还借款绰绰有余,值得关注的是,苹果有61.8B现金,1年有104B自由现金流。不得不感叹世界第一的公司体量着实惊人

-ROIC有60.52%,表现同样一如既往的惊人

-营收刷新新高

-经营利润刷新新高,利润率有31.27%,非常可观

-相较于其他Mag7,苹果的CAPEX相对来说很低,只有FCF的8.34%,其他巨头都在比谁家英伟达的显卡更多,苹果根本不参与,就把钱全赚了。

-股息派发占 FCF 14.56%

-SBC占FCF 10.98%

-苹果目前绝大部分的现金,都用于股份回购,占FCF的 92.34%

亚马逊似乎总能厚积薄发

亚马逊( $AMZN )自从疫情以来,既没跑赢 $VOO ,也没跑赢 $QQQ

近期还一度跌了20.2%

今天我们来详细分析截至24年6月,亚马逊的表现如何

最新财报数据One Pager:

-财务健康,现金+FCF,偿还借款没什么压力

-ROIC 目前增长速度还行,不过现在才11.36%,表现可以接受

-营收刷新新高,5年来每个季度营收都刷新新高,从未失手

-经营利润开始爆发式增长,目前利润率为9.00%

-CAPEX巨大,占FCF 123.32%,这也是亚马逊惯例,历来都是油门踩死

-不派发股息,不进行股份回购,这也是亚马逊的惯例

-SBC 占 FCF 49.3%,员工股票薪酬激励已经开到了23.83B

总结

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见