唐石峻财富体验 #23 -最好的投资

2024年7月18日 | 唐石峻

最好的投资

欢迎阅读这周长文周刊,如果你是第一次阅读我的文章,我的名字叫唐石峻,2015年进入金融市场,我创作的内容只有一个目的:帮助你通过投资实现快乐和自由

散户最好的投资产品

散户最好的投资产品是什么?

最近我看到很多投资界的大V们分享

他们认为,标普500和纳斯达克已经过时了

他们找到了最适合散户的投资产品

最好的投资产品不是某一只股票

而是一个跟踪指数的ETF

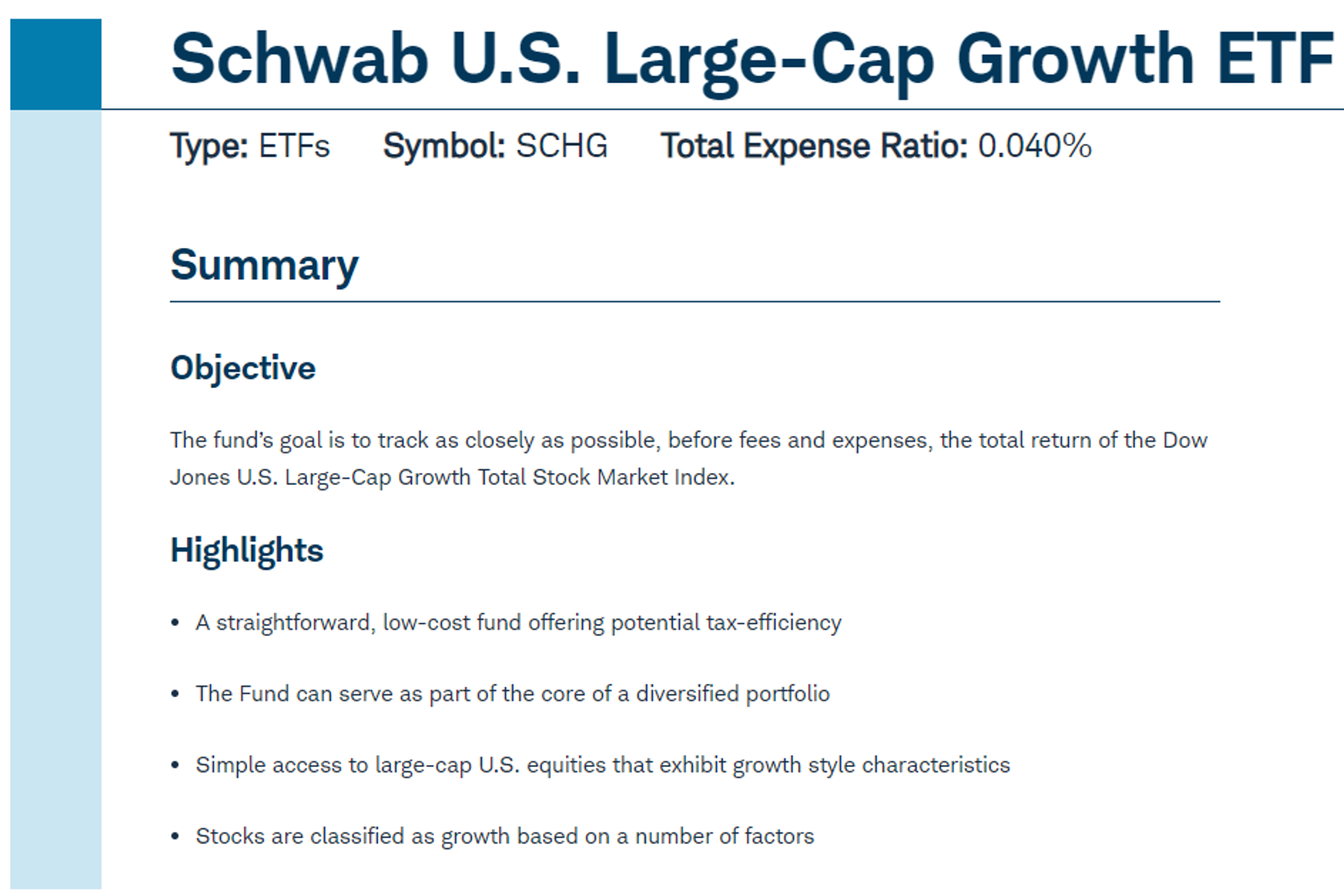

Schwab旗下的 $SCHG

这是一个追踪道琼斯指数的ETF指数基金

费率很低,只有0.04%

它追踪的股票是整体市场中的大盘成长股

它和标普500不一样,它里面没有伯克希尔这种老牌大盘股

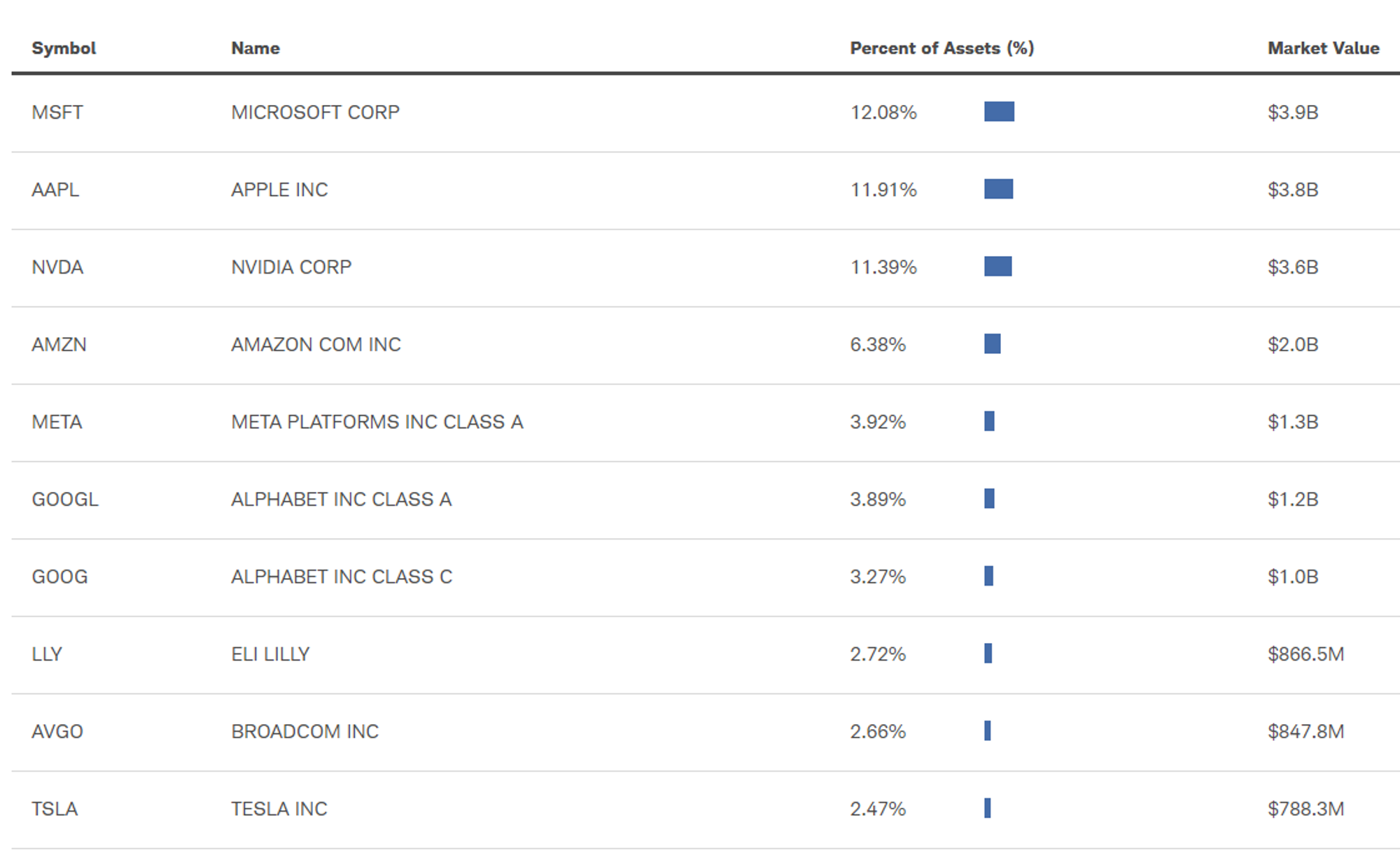

反而前10名中都是大家熟知的超级热门股

很多人看到这,就会问,这和QQQ不是回事么

其实不然,虽然部分持股和QQQ类似,但是它和QQQ又不一样,他不仅仅包含纳斯达克上市公司

还包括其他的大盘成长股

这毫无疑问,激起了我浓厚的兴趣

我查了下过去10年的表现,和QQQ(Nasdaq)以及VOO(S&P500)作比较

事实是,“最好”的投资产品SCHG的确比标普500回报高很多,但是却没有跑赢QQQ

所以QQQ是散户最好的躺平投资么?

从近10年的表现来看,的确如此

我们看到自从问世以来,QQQ给投资人带来了接近1000%的回报,SCHG是703.47%,而VOO是402.84%

但是,如果主动选股呢?

同一时间段,以目前的7巨头(Magnificent 7)来看,7巨头无一例外,每只都跑赢了QQQ

就连目前表现最差的GOOGL,也给投资人带来了1100%的回报

这么比较下来

似乎最好的投资产品还是得从个股中来寻找

超级专业 TQQQ

前面介绍了

在过去的10年中,最好的躺平投资ETF,非得 $QQQ 莫属

但是很多投资人不甘于18.58%的年化率

想要追逐更高的回报的同时

自己却不想付出一丝努力

于是,他们把目光看向了ProShares家的 $TQQQ

这个ETF叫做 UltraPro QQQ,顾名思义,超级专业QQQ

TQQQ虽然也是跟踪纳斯达克指数的ETF,但是它有3倍杠杆

也就是说,TQQQ 是在每日基础上提供纳斯达克100指数收益或者亏损的3倍

听到这,很多人估计已经亮眼冒光,跃跃欲试了

QQQ涨这么好,已经ATH了,TQQQ是3倍收益,这何止是涨到月球呀,得涨到火星上去了吧

我们来看一下这张图

自从TQQQ问世以来,的确,回报远高于QQQ

不过相信你也看到了,这仅限于从TQQQ刚问世,你就一直拿着从来没卖过的人

如果你要投资TQQQ,接下来我要说的,你得仔细斟酌

-TQQQ的波动极大,每一次纳斯达克的调整,对于TQQQ而言,都是非常夸张的暴跌

-20年疫情的时候,TQQQ暴跌70%

-22年美股大跌,TQQQ暴跌80%

-现在QQQ已经刷新ATH了,TQQQ却还没有重新回到ATH

-你要明白当你承受了很大的跌幅,想要涨回来是非常难的,现在QQQ不断刷新新高,22年高位入场的TQQQ投资人们还没有回本

-TQQQ,在我看来,不是一个值得投资产品,而是一个适合短期投机交易的产品

Bill Ackman投资清单

既然带杠杆的ETF不可行

而躺平投资ETF的回报也跑不过投资个股

你应该怎么做呢?

超级投资人Bill Ackman管理的对冲基金Pershing Square目前管理着 $18.3B的AUM

我认为他的投资清单值得你学习

-简单,且可预测的,可以持续生成自由现金流的业务。Ackman很看重FCF,因为他明白,FCF才是投资人作为公司的“老板”真正能装兜里的钱

-强大的进入壁垒。一家公司的护城河越深越宽,竞争对手越难进入公司所处行业

-公司业务很少受不可控的外部因素影响。不管在经济好的时候,还是差的时候,公司拥有定价的能力,业务不太受影响

-杠杆率低。公司杠杆打得越高,风险越大

-业务对资本市场依赖性很低。公司开展业务,不需要大量的CAPEX,也能保持增长

-公司是高流动性的中型或者大盘股

-价格是合理的,对于最优化的价格有很大的折扣。Ackman投资对安全边际也是非常的执着

-基本估值不依赖于未来的并购或平台价值。Ackman会给公司基本估值,而不是提前预期公司未来并购或者未来潜在的增长。更多的是根据公司过去和现有的履历。

-有高诚信度、成功记录和适当激励措施的在职或已确定的管理层。Ackman对管理层非常看重,这和他激进的投资方式是相辅相成的。并且Ackman认为适当的激励(Cash/SBC)是可以接受的。

-没有控股股东。Ackman认为,通常情况下,不要投资一家有超过半数投票权股东的公司,这样会让你冒没必要的风险。

Ackman在遇到偶尔的市场可能错误定价的机会时,还有以下3点:

-必须提供高度不对称的回报以补偿永久资本损失的可能性。Ackman明白任何投资都会冒风险,但是既然要冒永久损失本金的风险,回报必须要不对等,必须要远大于风险。

-限于我们能力范围内的投资。即便强如Ackman,他也意识到能力圈的重要性,他只投资能力圈范围内的公司。

-只会代表基金资本总量的一小部分,并且能获得适当的“投资脑力损失回报”。Ackman意识到风险管理的重要性,当遇到市场错误定价的机会时,他会考虑头寸占总资本的比例,以及损失脑力是否值得潜在的回报。

不懂该买哪只股票

投资美股,你应该买哪只股票呢?

相信绝大部分的人都在想这个问题

你之所以在社交媒体搜美股信息,无外乎想找到一只能赚钱的股票

而面对成千上万只股票

投资哪支股票往往是最让人困惑的问题之一

但是,我想告诉你,这是一个错误的问题,It’s a wrong question

即便你买对了股票,你也未必能赚到钱

追根溯源,之所以你有这个困惑,是你缺乏评估股票的基础知识

这也是为什么你

-总是盲目跟风

-总是承担不必要的风险

-即便买对了股票也拿不住,到头来还是亏钱

所有市场参与者的目的都是为了通过投资赚钱

而投资知识的差距正是超过90%的市场参与者都亏钱的主要原因

需要掌握哪些知识,才能正确评估股票呢?

-学习如何评估你自己的能力圈

-学习金融的语言:会计知识

-学习如何评估公司财报

-学习如果正确地给公司估值

-学习投资心理学

-学习搭建投资体系,制定适合自己的投资策略

-学习知行合一,理性执行投资策略

怎么捕捉最新财报数据

为什么公司的数据,不同的平台会有出入呢?

为什么一个平台显示公司ROIC有20%,另一个显示15%?

为什么一个平台显示公司没有SBC,另一个显示有很多?

如果你开始关心一家公司

你究竟应该相信哪个平台的数据呢?

并且,公司财报已经公布好久了,怎么平台数据还没更新呢?

相信你会经常遇到这些问题

经常有朋友问我

你用的哪个数据平台呀?

为什么你总能在公司财报后,这么快就做出最新最及时的研究报告?

我总是回答,最新的数据是从公司财报中捕捉的

但是,怎么从公司财报中捕捉最新的数据呢?

今天我来教你具体怎么做

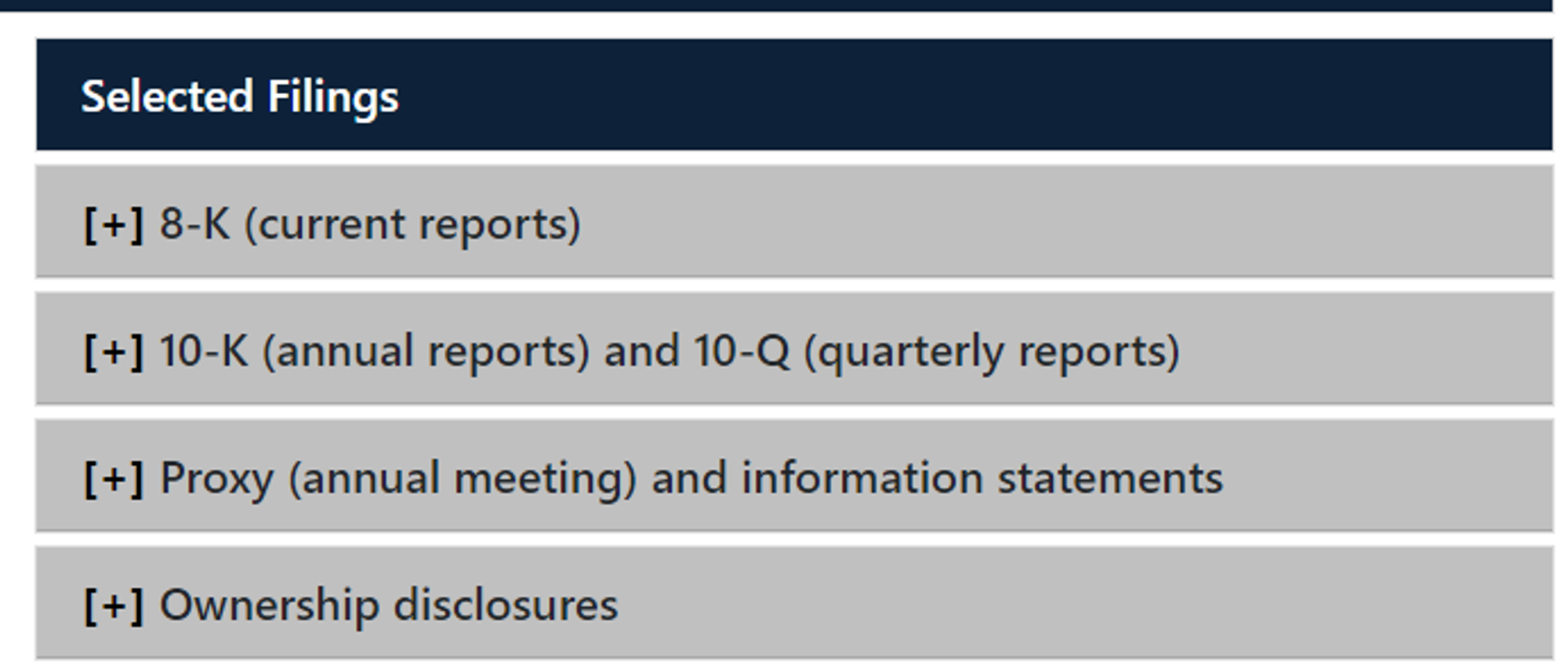

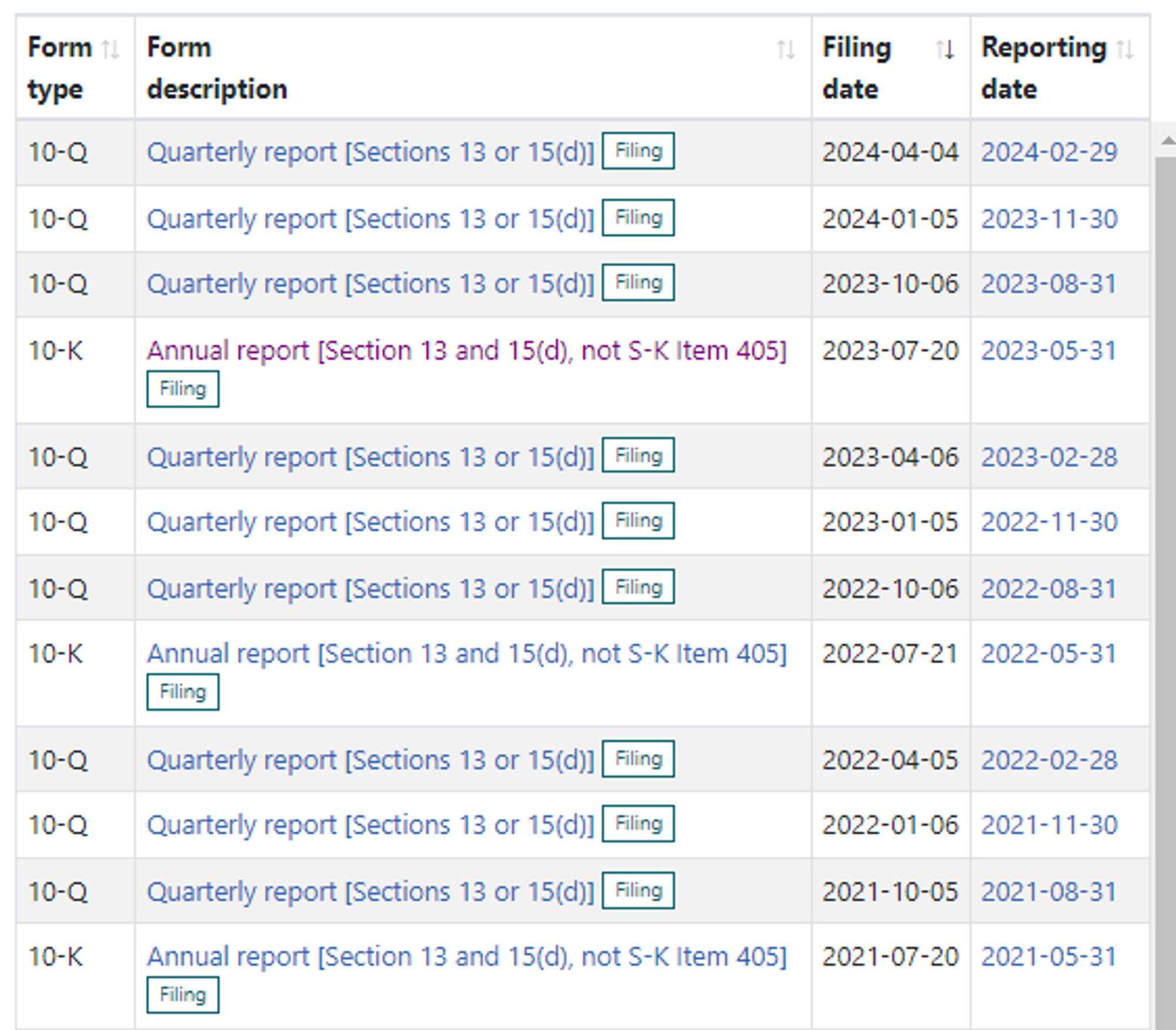

美国上市公司依法都会向 SEC(美国证券交易委员会)定期发布财报

一般来说分为4个类别

其中10K和10Q报告,是你需要关心的

10K是财政年报告,也就是4个季度的数据

而10Q是公司季度财报,也就是1个季度的数据

举个例子,比如 $NKE ,虽然公司已经发布了财报会议,并且也发布了8K报告,8K中有提到损益表和资产负债表最新季度数据,但是没有现金流表数据

从图上你也能看到,现在又到了10K年报的时间,所以NKE还在准备10K报告中

所以直到10K报告出来之前,全世界都不知道最新季度现金流表数据

这也是为什么,我迟迟没有做NKE研究报告的原因

如果是非美国企业,但是在美股有ADR的话,这些国际公司则需要做20F和6K报告

6K和8K一样,都是为了及时向投资人披露重要信息的Current报告

而20F则和10K一样,一年一次

总结:

所以,你如果想要第一时间把握精准的数据,10K和10Q是你的朋友

如果你持续跟踪一只股票

搭建了自己的体系

你要做的很简单

当10Q和10K发布后,更新你的数据,代入你的模型就行了

认知偏差

你有没有一只特别喜欢的股票?

看到任何利好的新闻总能让你信心满满

看到任何利空的观点,总是忍不住吐槽一番,恨不得撸起袖子隔着屏幕大干一架?

这,其实是你的心理认知偏差导致的

我进入金融市场第九年了

在我不算长的投资生涯中

我搭建了一套自己的思维模型,制定且持续改善我的投资体系

我发现,克服心理偏差是最难做到的

人类的感情是很丰富的,我们很容易对喜爱的事物产生依恋

投资股票,也是如此

举个例子,比如特斯拉的狂热粉丝们

他们对特斯拉和Elon就产生了依恋

虽然特斯拉的主营业务是电动车(EV),但是他们却认为特斯拉是一家科技公司,主营业务是AI机器人、RobotTaxi和AI模型

虽然特斯拉财务表现显现出疲态,但是他们却认为特斯拉财报优异,还投票批准了当年Elon和股东们的赌约,同意了55B的SBC,殊不知如此大的SBC意味着什么

他们只能看到媒体和社交平台上支持自己观点的信息

而忽略,甚至打压反对意见

这在心理学上,是一个典型的确认偏见(Confirmation Bias)的例子

简单来说,就是只听得进去好话,无视不同意见

比如,特斯拉的粉丝们在投资特斯拉时,往往只关注支持特斯拉的正面新闻和分析,而忽略或打压负面信息

他们坚定地认为特斯拉不仅仅是一家EV制造商,更是一家科技公司,未来会在AI和机器人领域大展宏图

这种认知使得他们即使在特斯拉财务表现不佳时,依然认为公司前景光明,甚至投票批准了Elon Musk高达55B的SBC计划,却忽视了如此大的SBC对公司财务的影响

由于心理偏见,你可能在投资中存在认知盲区,从而承担不必要的风险

不要爱上你的投资

如果你没法从反面观点说服自己,你可能忽略了很多关键的信息

情绪管理

为什么买了一只股票,你总是想着它晚上睡不着?

为什么每次做投资决定的时候,你总是头脑发热,像是在坐过山车

归根结底,这些都是源于你的情绪

而真正做投资完全没有必要情绪化

任何决定,都应该是理性的,已经提前在投资策略中制定好了的

没有准备的决定,才是你情绪化的本质原因

讲实话,刚开始投资的新手

想要不情绪化,是不可能的

我自己也一样

想当年,我$1买入 A2M,$1.5我就卖了,踏空了A2的整个牛市

原因很简单,因为我当时,压根就不知道自己在干嘛

买入,没有准备,卖出,更没有准备

完全凭自己的感觉

这种毫无策略可言的投资,注定是失败的

而控制情绪,说出来很简单

实际操作起来,需要大量经验的累积

你应该如何做,才能避免情绪化的决定呢

-刚开始不要投太多

学习风险管理的艺术

你的情绪和心理承受能力,和你投的多少,是直接挂钩的

如果你买股票时候感到心跳加速

大概率这笔钱你是输不起的

永远都不要投超过自己承受能力的钱

不要还没开始就梭哈,这么做你定会失败

-多花时间研究公司基本面,少看图

理解你到底投了家什么公司

这个公司未来有前途么

这个公司到底怎么赚钱的

当你真正了解你投了一家什么公司的时候

自然你会更加安心

即便市场短期内有所波动

也不会导致你情绪波动,做出冲动的决定

-多花时间架构自己的投资体系,和投资策略

投资策略是你所有决定的“圣经”

任何决定,都应该是白纸黑字写在你的投资“圣经”上的

如果没写,就不要做

这么做可以规避掉很多不必要的风险

假如你的投资策略是经过市场验证的

这就好比玩一个抛硬币的游戏

如果是正面,你大赚

如果是反面,你亏一丢丢

虽然你的投资并不会每笔都成功

但是,你明白,只要你长期玩这个游戏,你的成功只是时间问题

做到这些,你在投资中自然能够沉着冷静,处变不惊

好了,以上就是这期的全部内容

我在 X(推特)发布的个股分析报告其实只是完整报告的一部分,如果你想查阅完整个股报告,我的观察单,以及第一时间跟踪我的实时交易和仓位信息,别忘了订阅网站会员,链接在右边信息栏

如果你对我的价值投资理念感兴趣,别忘记购买我总结的完整投资体系,链接同样在右边信息栏

祝你们投资顺利

我们下次见